What are crypto derivatives? Crypto options & futures explained

What are crypto derivatives? Learn about the main types, including options and futures, and whether to trade them.

Nic Tse

Nic Tse-in-crypto.webp)

What are crypto derivatives? Learn about the main types, including options and futures, and whether to trade them.

Key takeaways:

- A derivative is a tradeable financial contract that derives its value from an underlying asset, such as a cryptocurrency. It allows traders to get exposure to the price movement of an asset without actually owning it.

- The two main types of crypto derivatives are futures and options contracts. Perpetual futures are a special type of futures contract unique to crypto markets.

- Crypto derivatives are mainly used for hedging and speculating. They are complex and best suited for advanced traders.

What are derivatives?

Derivatives have a long history, dating as far back as Babylonian times. They are tradeable financial contracts that derive their value from an underlying asset. Today, derivatives are used in many financial markets, including cryptocurrency.

Derivatives allow traders to get exposure to the price movement of an underlying asset without actually owning it. With the advent of cryptocurrencies, they have also become an important part of the crypto market for traders, mainly used for hedging and speculation purposes. Futures and options are two common types of crypto derivative contracts, and perpetual futures are a special type of futures contract unique to crypto markets.

As of March 2024, Crypto.com has started offering crypto derivatives in app for users in regions where it is allowed.

Common derivative contracts

1) Futures

Futures are a type of crypto derivative contract agreement between a buyer and seller to buy and/or sell a specific underlying asset (such as a cryptocurrency) at a set future date for a set price. When the contract expires (i.e., on the set future date), the buyer is obligated to purchase and receive the asset, and the seller is obligated to sell and deliver the asset.

In today’s modern financial and crypto markets, where futures contracts can be used to gain exposure to price movements of an underlying asset, actual physical delivery of the asset does not have to occur. Instead, the profit or loss resulting from the trade would be posted to the trader’s account (this is sometimes referred to as cash settlement).

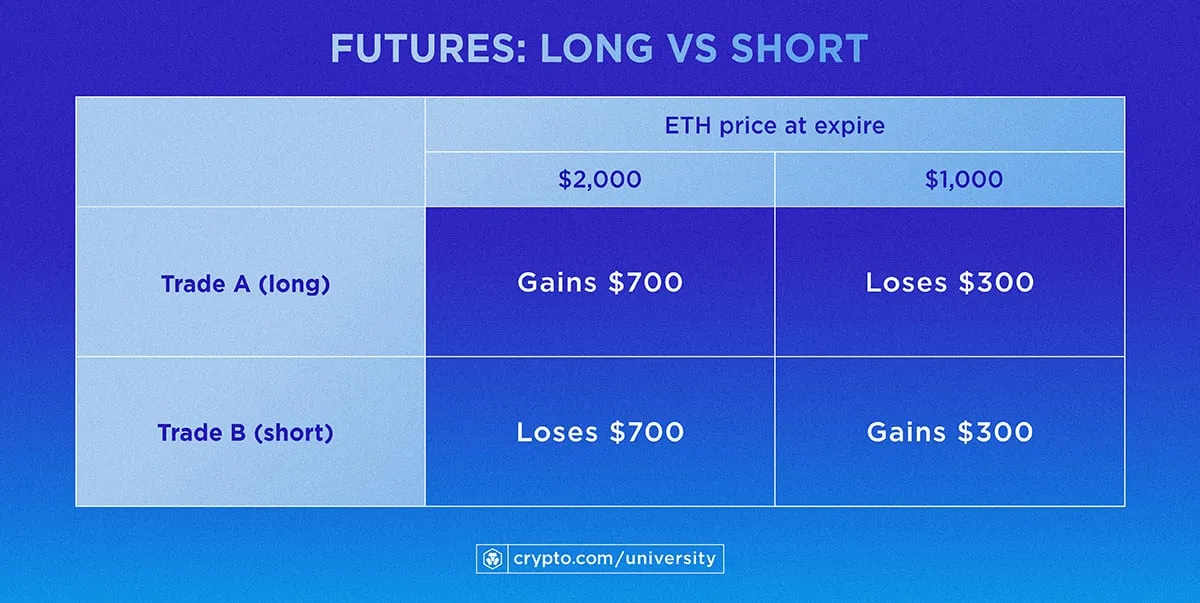

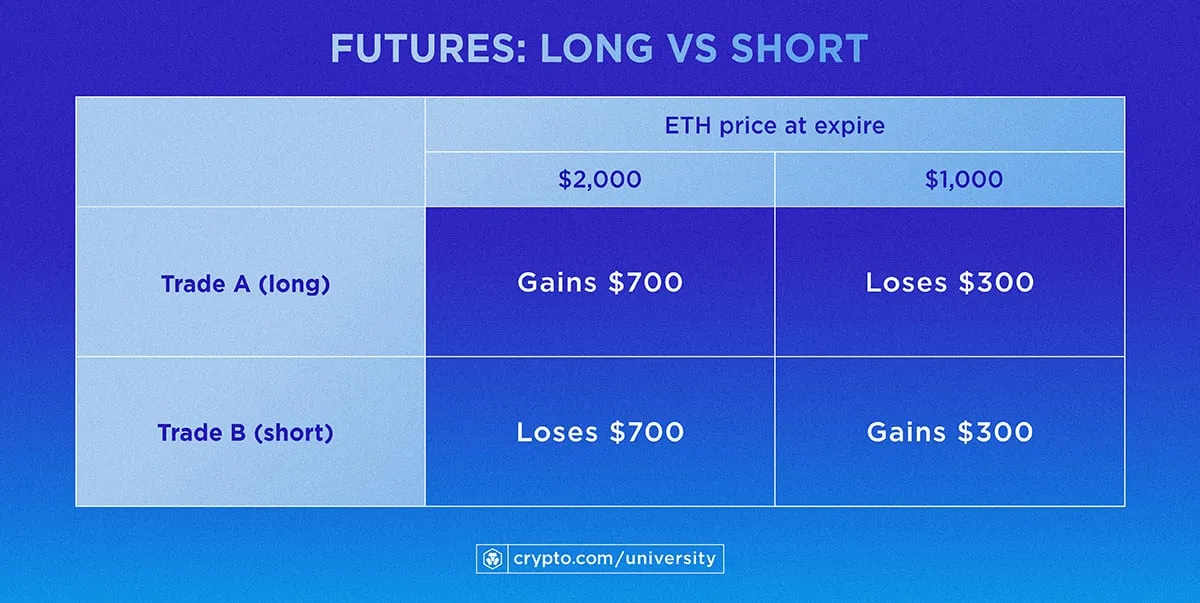

- Long vs short — Buying futures contracts is referred to as entering a long position, while selling futures contracts is referred to as entering a short position. Long positions profit when the market price of the asset is higher than the set price at the expiry date. They take a loss when the market price is below the set price. On the other hand, short positions profit when, at the expiry date, the market price is lower than the set price, and take a loss when the market price is higher than the set price.

For example, let’s assume Trader A goes long a crypto futures contract, with ETH as the underlying asset, at a price of $1,300. On the other side of the trade is Trader B, who is short the contract. For the sake of simplicity, we ignore the effect of margin and leverage.

- Margin — Crypto futures are traded on margin, which means traders do not have to pay for the full amount of the trade themselves. Instead, a portion of the funds is borrowed from the exchange or trading platform. This allows for leverage, which could amplify gains, although losses could be amplified too. The trader might also potentially face margin calls and forced liquidation.

Learn more about margin calls, liquidation, leverage, and how margin trading differs from spot trading.

- Perpetual futures — These are a type of futures contract unique to the crypto market. The mechanics are similar to futures, except that perpetual futures do not have an expiry date. A trader can hold the contract for as long as they wish until they close the position of their own accord or are forced into liquidation due to margin issues, for example.

Learn more about futures in Introduction to Crypto Futures.

Also check out Trading Strategies for Futures Contracts.

2) Options

Crypto options are a type of crypto derivative contract agreement that gives the holder the right (i.e., the option), but not the obligation, to buy or sell a specific underlying asset (such as a cryptocurrency) at a set price (referred to as the strike price) up until a set future date (also known as the expiry date).

Call options and put options are the two main types of options. Both can be entered into as a long position (i.e., buying the option) or a short position (i.e., selling the option).

They are also leveraged instruments because the amount paid to hold the option is small relative to the total contract value. Similar to futures, options can also be cash-settled. The amount paid by the option buyer to the seller is known as the premium.

Long call option | Long put option |

Short call option | Short put option |

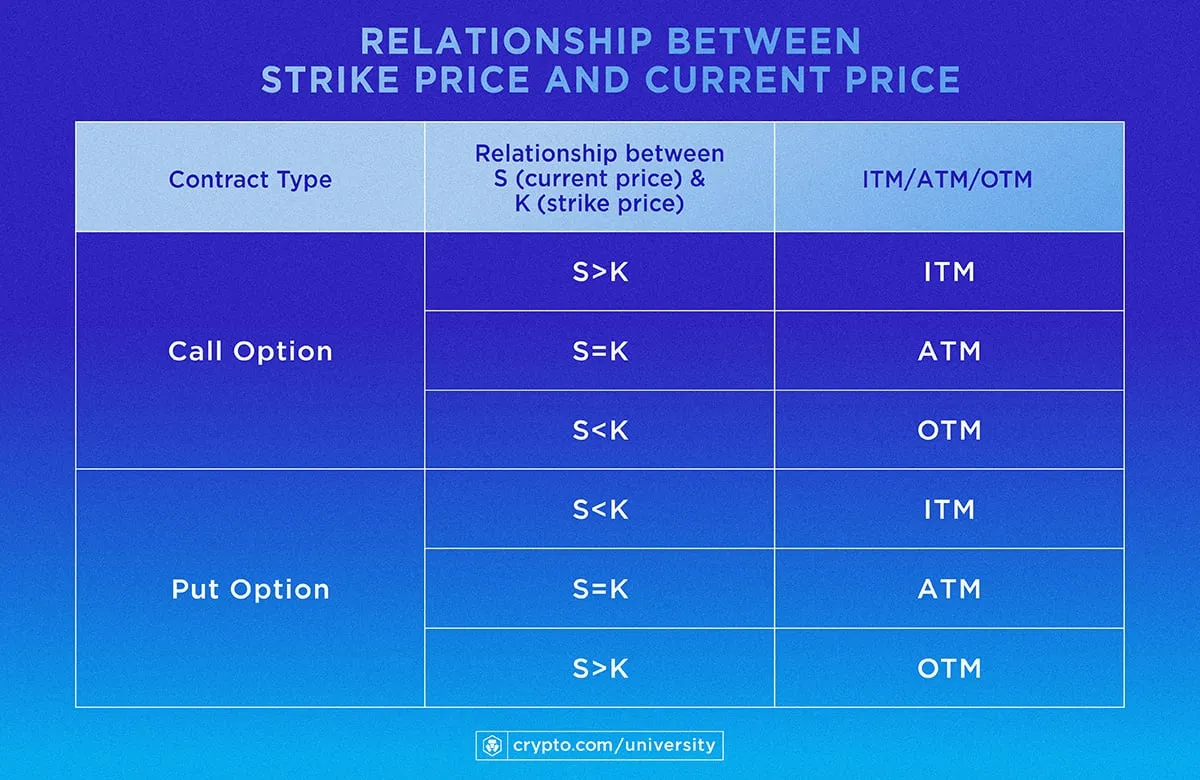

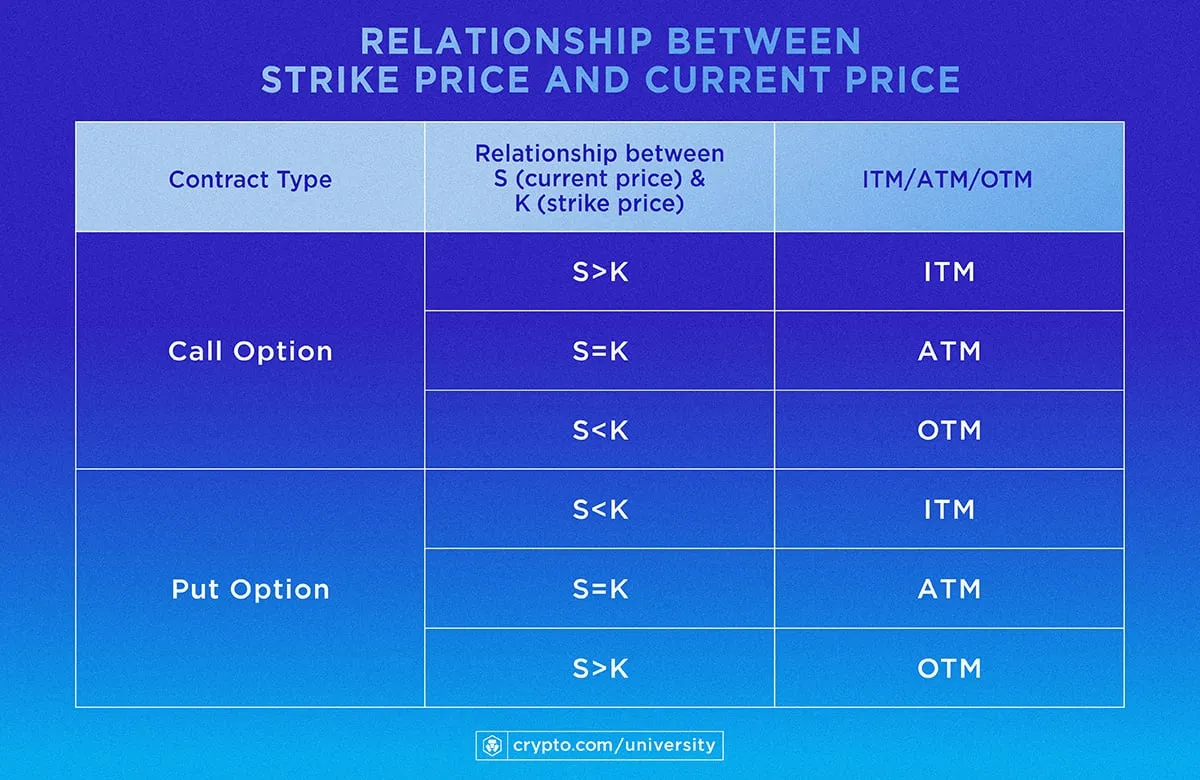

At any time before the expiry date, the crypto option holder can decide whether or not to exercise their option. A major factor affecting this decision is usually where the market price is in relation to the strike price — this determines whether a profit or loss is made from exercising the option.

Options are referred to as In-the-Money (ITM), Out-of-the-Money (OTM), or At-the-Money (ATM), depending on where the current market price is compared to the strike price. The option holder can also decide not to exercise at all, even when the expiry date occurs; in which case, the option contract expires, and the holder just loses the premium paid.

Options contracts can also be categorised as American or European style. By their respective definitions, American options contracts can be exercised anytime before the expiration date of the option, while European options contracts can be exercised only on the expiration date.

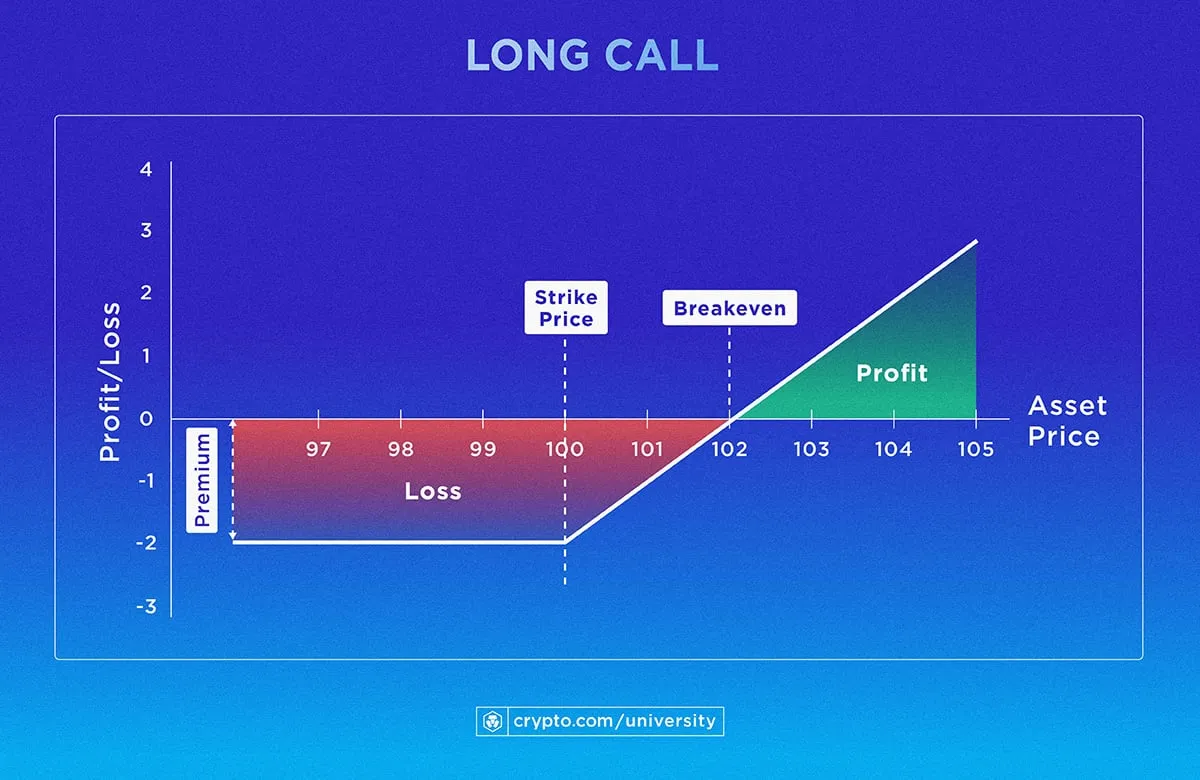

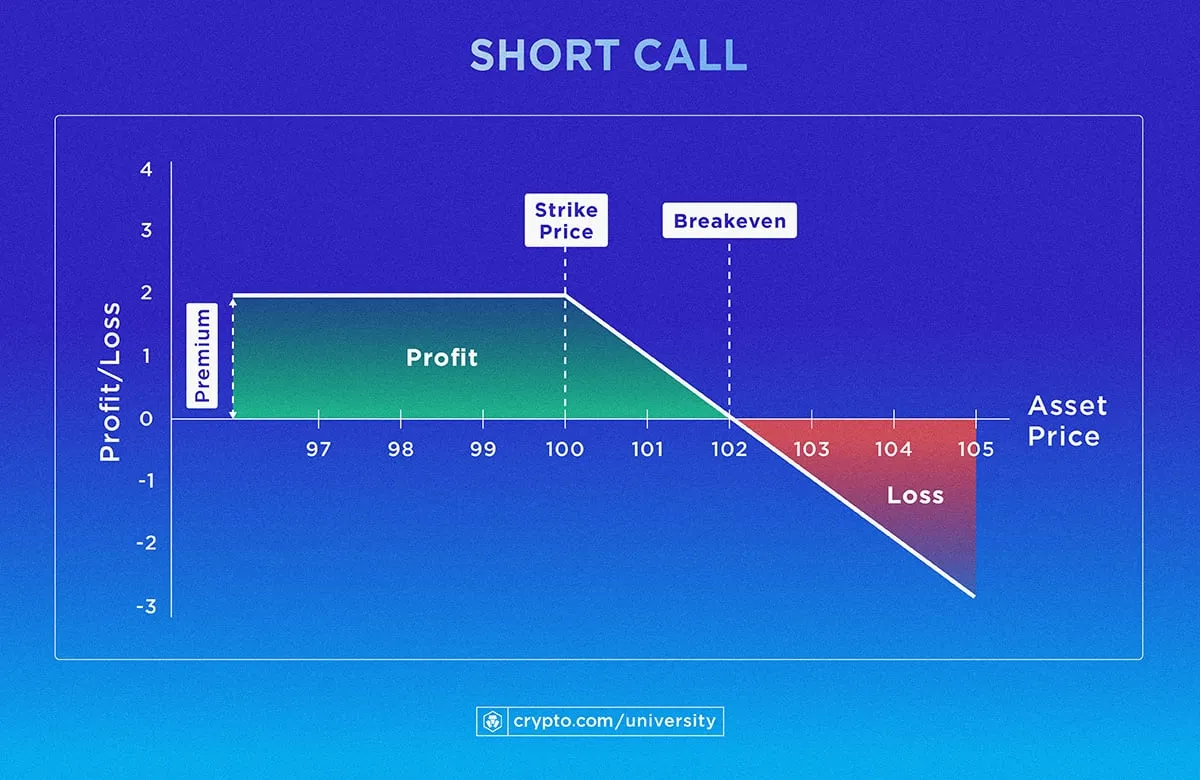

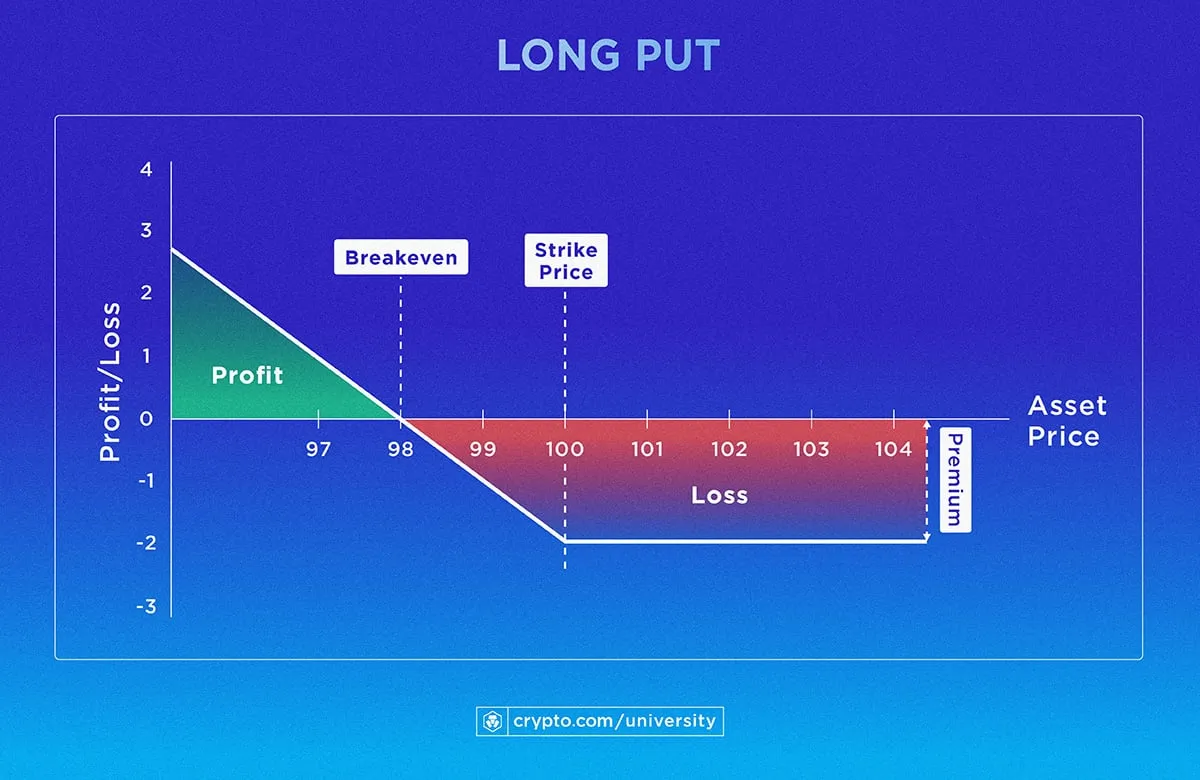

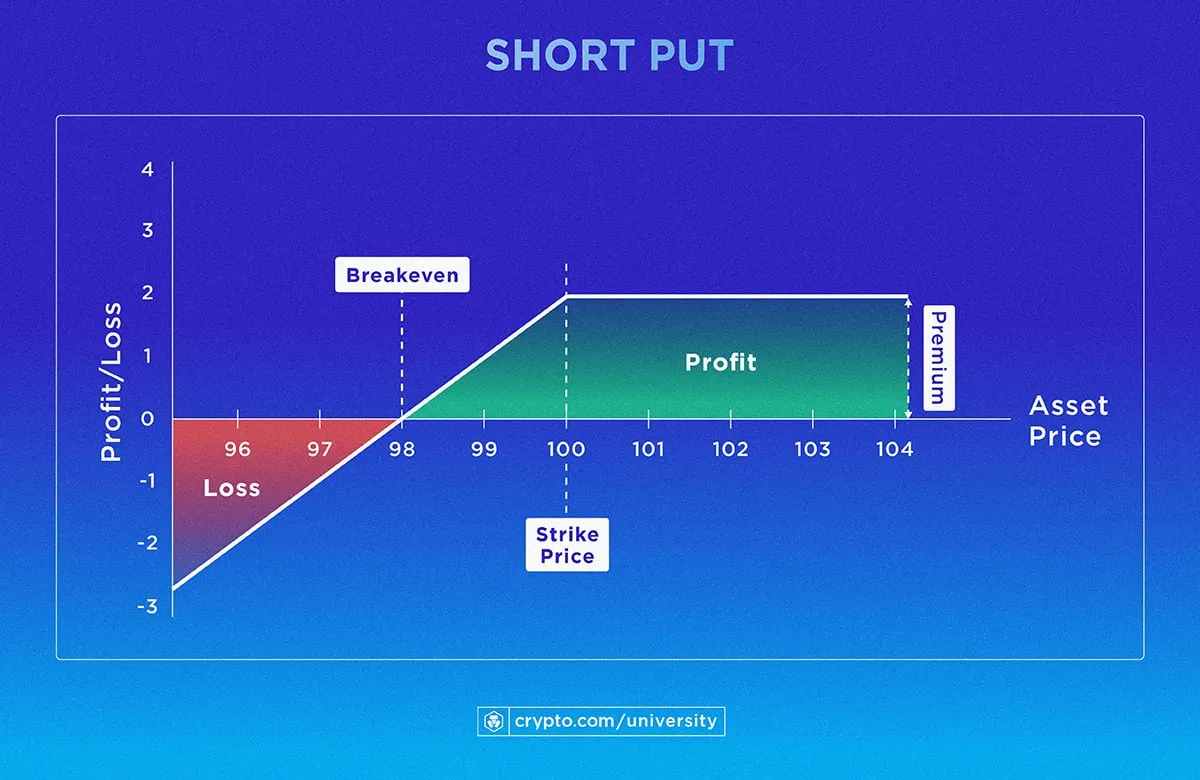

Option payoff diagrams help to visualise the profit-and-loss scenarios from different option positions. In the option payoff diagrams below, Jane is our hypothetical trader. Assume the strike price is $100 and the premium is $2.

- Long call option. It profits when the market price is above the strike price (plus the premium) because, theoretically, Jane could exercise the option and buy the asset at the lower strike price, then sell the asset at the higher market price. If the market price is below the strike, then Jane would not exercise the option, thus losing the premium paid.

- Short call option. Profits are limited to the premium received from selling the option. Losses occur when the market price is above the strike (plus the premium).

- Long put option. It profits when the market price is below the strike price (less the premium) because, theoretically, Jane could buy the asset at the lower market price, exercise the option, and sell the asset at the higher strike price. If the market price is above the strike, then Jane would not exercise the option, and thus loses the premium paid.

- Short put option. Profits are limited to the premium received from selling the option. Losses occur when the market price is below the strike (less the premium).

There is a special option called a knock-out with a predetermined floor and ceiling level (also known as the barrier price), where the option contracts automatically terminate (get ‘knocked out’ and cease to exist) if the underlying asset’s price touches any predetermined levels. This is not to be confused with the strike price (the price at which the option holder buys or sells the asset if they exercise their right to do so). The knock-out feature potentially limits profits and losses for both option holders and option sellers.

Learn more about options in Crypto Trading: Introduction to Options.

Learn about what factors affect the price of an option in Managing Risk in Crypto Options With Greeks.

Use cases for crypto derivatives

Crypto derivatives are mainly used for hedging and speculating.

- Hedging. This is a type of risk management strategy that aims to reduce the risk of loss of an existing position. For example, a trader buys BTC in the spot market because they think it will rise in price. However, the trader is also worried they could be wrong and would like to minimise the losses in case the BTC price drops. A short BTC futures position would gain if the BTC price were to drop, offsetting the losses from the BTC spot position.

Alternatively, a long put option with BTC as the underlying asset could also hedge the risk, as the long put would gain if the BTC price were to drop.

- Speculating. This refers to betting that the asset price will increase or decrease, then entering either a long or short trade to potentially profit from this. Because crypto options and futures use leverage, any gains are potentially amplified, but likewise, losses would potentially be amplified.

- Income. Traders sometimes use futures and options to generate income. For example, sellers of options receive premiums from the buyers.

In crypto perpetual futures, there is a mechanism called funding rates, where sometimes traders who are long have to pay those who are short; at other times, short traders have to pay those who are long. Therefore, some traders may enter into crypto perpetual futures positions to receive this funding rate.

Crypto derivatives summed up

Crypto derivatives are complex, tradeable financial instruments typically used by advanced traders. They derive their value from an underlying asset, such as (but not limited to) cryptocurrencies, stocks, bonds, commodities, and forex. Crypto derivatives contracts allow traders to gain exposure to the price movement of a digital asset without actually owning the asset. Two common types of crypto derivatives are futures and options, and they are used mainly for hedging and speculation.

Whether or not crypto derivatives are suitable depends on the knowledge, skill, and personal circumstances of each individual trader.

How to trade derivatives on the Crypto.com Exchange

To trade derivatives on the Crypto.com Exchange, users must not be in a geo-restricted jurisdiction. Here is a detailed step-by-step guide on how to enable derivatives on the Exchange.

Derivatives are currently available for USDC, USDT, DAT, BTC, ETH, and CRO, with more to come.

Important information: This is informational content sponsored by Crypto.com and should not be considered as investment advice. Trading cryptocurrencies carries risks, such as price volatility and market risks. Before deciding to trade cryptocurrencies, consider your risk appetite. Services, features and other benefits referenced in this article may be subject to eligibility requirements, token holdings, and may change at the discretion of Crypto.com.

Past performance may not indicate future results. There's no assurance of future profitability, and content may not reflect current opinions.

Share with Friends

Ready to start your crypto journey?

Get your step-by-step guide to setting upan account with Crypto.com

By clicking the Submit button you acknowledge having read the Privacy Notice of Crypto.com where we explain how we use and protect your personal data.