Crypto options trading: An introduction

Where we introduce the different types of options and explain how their payoffs are derived.

Nic Tse

Nic Tse-in-crypto-2.webp)

Where we introduce the different types of options and explain how their payoffs are derived.

Key takeaways:

- Options are a type of derivative contract agreement that gives the holder the right (i.e., the option) to buy or sell a specific underlying asset (i.e., a cryptocurrency) at a set price up until a set future date.

- The two main types of options are call options, which give the holder the right to buy, and put options, which give the right to sell.

- A key advantage of options is that profits are not limited to only when the market goes up. Because of the versatile nature of options, profit can also be made when the market goes down or even when it moves sideways.

- Option payoff diagrams help to visualise profit or loss scenarios.

What is an option?

Crypto options are a type of derivative contract agreement that gives the holder the right (i.e., the option), but not the obligation, to buy or sell a specific underlying asset at a set price (referred to as the strike price) up until a set future date (also known as the expiry date).

The option seller has the corresponding obligation to fulfil the transaction — to sell or buy the underlying asset — if the buyer (option holder) ‘exercises’ the option. Exercising means utilising the right to buy (for holder of a call option) or sell (for holder of a put option) the underlying asset. Examples of underlying assets include a stock, bond, foreign currency, commodity, or cryptocurrency.

Call options and put options are the two main types of options. Usually, an option contract includes whether the option holder has the right to buy (a call option) or the right to sell (a put option).

- Underlying asset and quantity: Provides information on the underlying asset and amount.

- Strike price: The set price at which the underlying asset is to be bought or sold upon exercising the option.

- Expiry date: The latest date the option can be exercised.

- Settlement terms: Provides the parameters of settling the contract (i.e., whether the underlying asset is physically delivered or cash settled upon exercising; profit or loss is posted to the option holder’s account).

- Option premium: Amount the option holder pays for the option.

Why use options?

There are two types of options: Call and Put. Call options allow the owner to buy a specified amount of an underlying asset at a fixed price within a specific period of time, while put options allow the holder to sell a specified amount of an underlying asset at the strike price within a specific time frame.

An option can also be categorised as American or European style. American options can be exercised at any time before the expiration date of the option, while European options can only be exercised on the expiration date. When buying an option, the purchase price is called the premium. If selling an option, the premium is the amount received. The premium isn’t fixed and may fluctuate based on market conditions.

Aside from providing traders with the right to buy or sell underlying assets, there are various use cases for options.

Betting on different market directions

The advantage of options is that profits are not limited to only when the market rises. Because of the versatile nature of options, profits can also be made when the market lowers (typically by buying a put option) or even moves sideways.

Speculation

When buying an options contract, traders are betting on the price movement of the security. This kind of bet requires extensive knowledge of financial markets and a high risk tolerance.

Hedging

Options can be used as an insurance policy to protect other portfolio positions against a potential downturn.

Different types of options

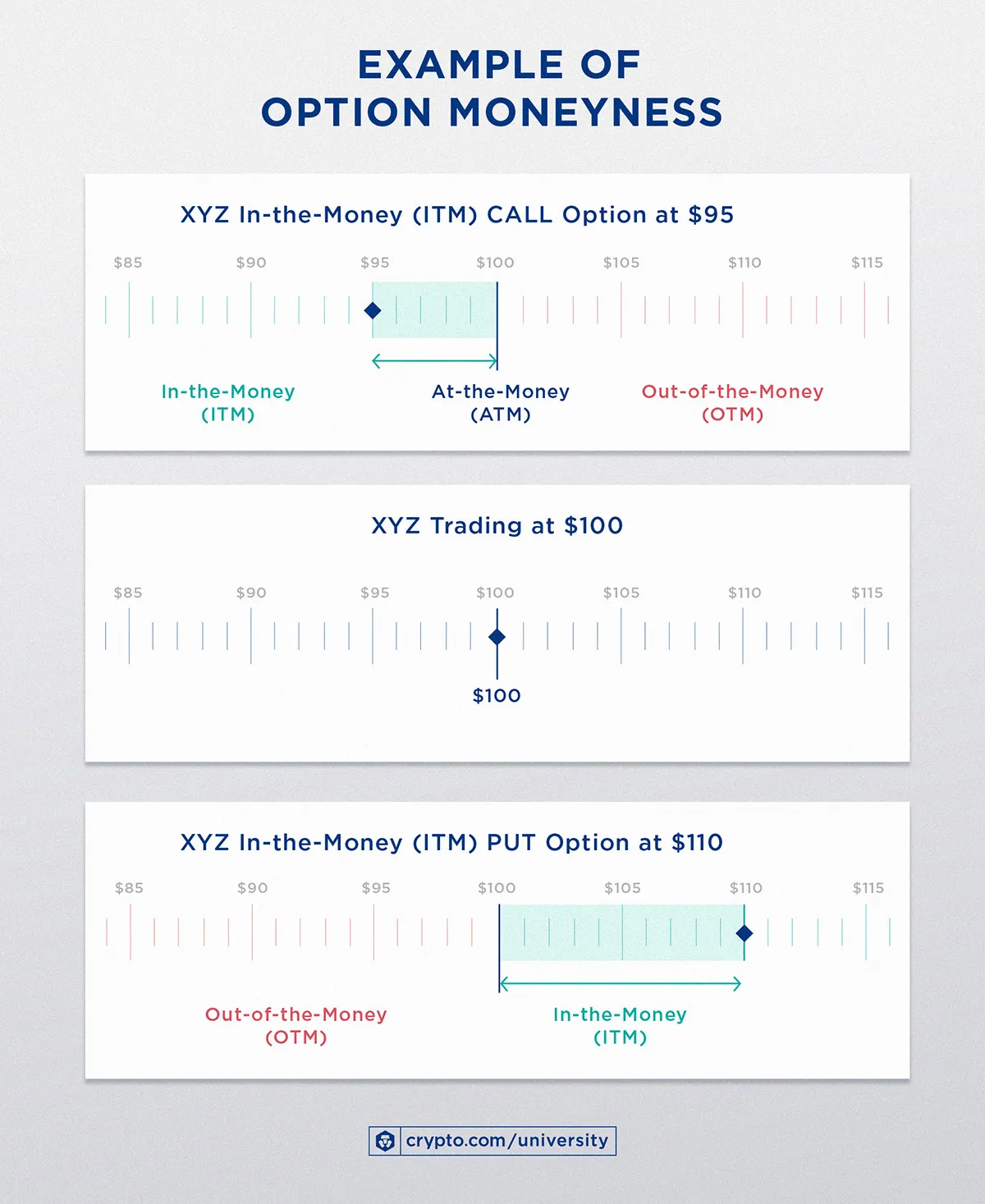

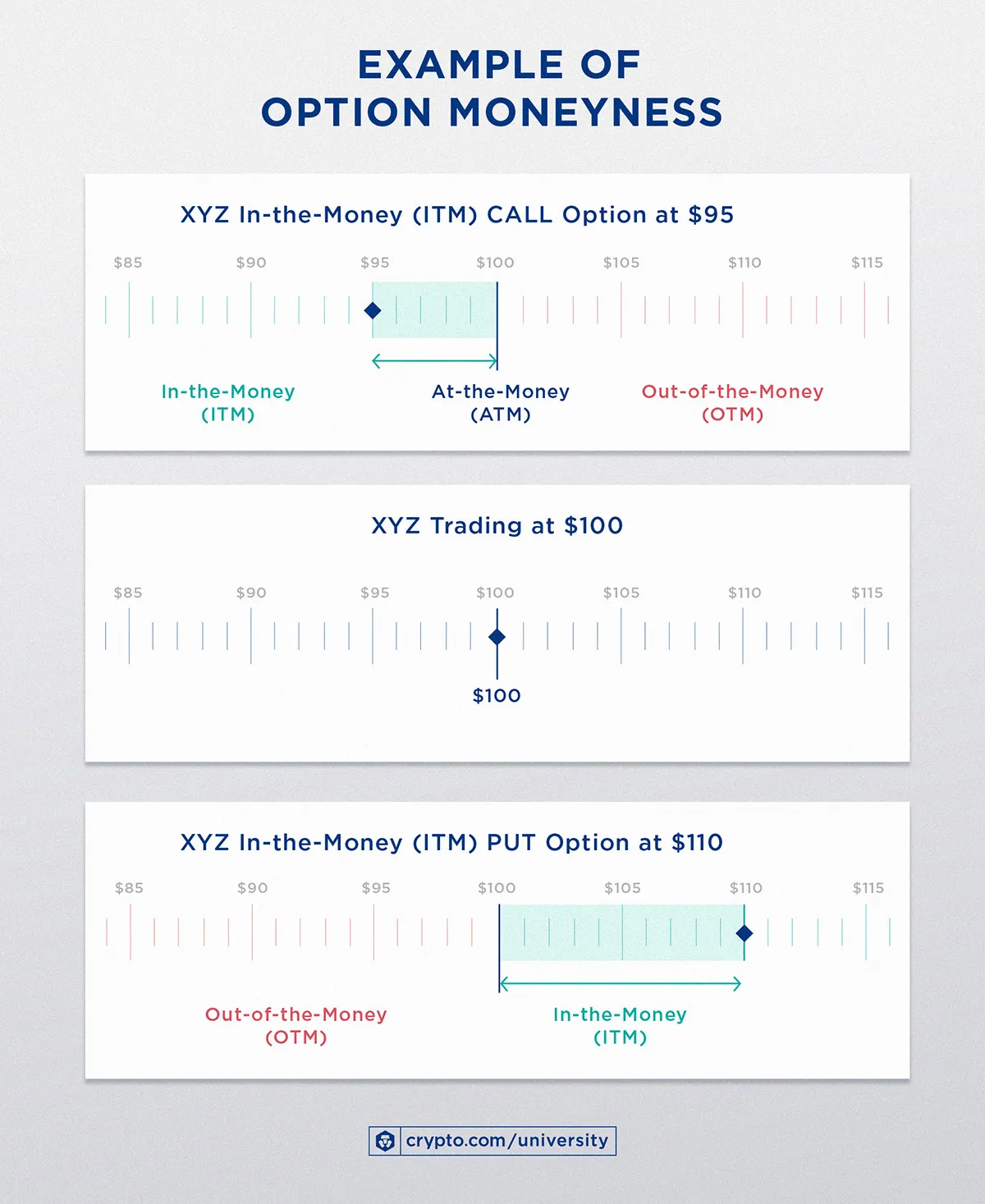

As mentioned above, the strike price for an option is the price at which the underlying asset is bought or sold if the option is exercised. The relationship between the strike price and the actual price determines, in the unique language of options, whether the option is In-the-Money (ITM), At-the-Money (ATM), or Out-of-the-Money (OTM).

In-the-Money (ITM)

For call options, In-the-Money (ITM) means the strike price is below the actual price.

Example: A trader purchases a call option at the $95 strike price for XYZ that is currently trading at $100. The trader’s position is ITM by $5. The call option gives the trader the right to buy XYZ at $95.

For put options, ITM means the strike price is above the actual price.

Example: A trader purchases a put option at the $110 strike price for XYZ that is currently trading at $100. The trader’s position is ITM by $10. The put option gives the trader the right to sell XYZ at $110.

At-the-Money (ATM)

For both put and call options, the strike and current prices of the underlying asset are the same.

Out-of-the-Money (OTM)

An Out-of-the-Money (OTM) call option means the strike price is above the actual price.

Example: A trader purchases a call option at the strike price of $110 for XYZ that is currently trading at $100. The trader’s position is OTM by $10.

For put options, OTM means the strike price is below the actual price.

Example: A trader purchases a put option with the strike price of $95 for XYZ that is currently trading at $100. The trader’s position is OTM by $5.

Payoff

Payoff can be derived by diagrams or charts that illustrate the profit/loss of the option as the price of the underlying asset changes.

Long Call

A long call is when a trader buys a call option, typically used when bullish on the underlying asset. Below is the payoff diagram for a long-call position.

The option premium = $2, and option strike price = $100

The breakeven point is the underlying asset price at which a trader’s net profit will be zero:

Breakeven price = strike price + premium

In this case, the breakeven price is $100 + $2 = $102. If the asset price is below the strike price, the option holder will let the option expire, and losses are theoretically limited to the premium paid for the options. On the other hand, the profits are theoretically unlimited as the price rises higher than $102.

Below are the formulas:

Long-call payoff = MAX (asset price – strike price, 0) – premium

At an asset price of $98, MAX ($98 – $100, 0) – $2 = 0 – $2 = $2 loss

At an asset price of $105, MAX ($105 – $100, 0) – $2 = $5 – $2 = $3 profit

Short Call

A short call is when a trader sells a call option. Profits are limited to the premium collected when the strike price exceeds the asset price and the calls are allowed to lapse. Above the strike price are theoretically increasing losses as the asset price increases.

The payoff formula:

Short-call payoff = premium – MAX (0, asset price – strike price)

Long Put

A long put is when a trader buys a put option, typically used when bearish on the underlying asset. Below is the payoff diagram for a long-put position.

The option premium = $2, and option strike price = $100

Breakeven price = strike price – premium

In this case, the breakeven price is $100 – $2 = $98. If the asset price is above the strike price, the option holder will let the option expire, and losses are theoretically limited to the premium paid for the option. On the other hand, profits are also theoretically limited, as the asset price cannot go lower than zero.

Below are the formulas:

Long-put payoff = MAX (strike price – asset price, 0) – premium

At an asset price of $103, MAX ($100 – $103, 0) – $2 = 0 – $2 = $2 loss

At an asset price of $95, MAX ($100 – $95, 0) – $2 = $5 – $2 = $3 profit

Short Put

A short put is when a trader sells a put option. Profits are limited to the premium collected when the asset price exceeds the strike price and the put options are allowed to lapse. Below the strike price are theoretically increasing losses as the asset price decreases.

The payoff formula:

Short-put payoff = premium – MAX (0, strike price – asset price)

Options are derivative contracts that have many different use cases. Take a deeper dive into option trading and learn our top 10 options trading strategies. Or read about a vital management tool in options trading used to help handle the different dimensions of risk involved with crypto options.

Important information:This is informational content sponsored by Crypto.com and should not be considered as investment advice. Trading cryptocurrencies carries risks, such as price volatility and market risks. Before deciding to trade cryptocurrencies, consider your risk appetite. Services, features and other benefits referenced in this article may be subject to eligibility requirements, token holdings, and may change at the discretion of Crypto.com.

Past performance may not indicate future results. There's no assurance of future profitability, and content may not reflect current opinions.

Share with Friends

Ready to start your crypto journey?

Get your step-by-step guide to setting upan account with Crypto.com

By clicking the Submit button you acknowledge having read the Privacy Notice of Crypto.com where we explain how we use and protect your personal data.