Le staking liquide et staking traditionnel : quelles sont les différences et comment ça marche ?

Le staking et le staking liquide sont des moyens populaires pour les détenteurs de cryptomonnaies de gagner des récompenses. Voici les différences entre ces deux types de staking.

Principaux enseignements

- Le staking et le liquid staking sont deux outils différents qui permettent aux détenteurs de cryptomonnaies de gagner des récompenses.

- Le staking consiste à verrouiller des cryptomonnaies pour sécuriser et valider les transactions de la blockchain.

- Le staking liquide augmente la flexibilité en délivrant des tokens artificiels contre des actifs stakés.

- Contrairement au staking traditionnel, les utilisateurs peuvent toujours trader et utiliser les actifs stakés dans des projets de finance décentralisée (DeFi).

- Le staking liquide a pour avantage d’accroître la flexibilité et de réduire le coût d’opportunité.

- Crypto.com propose du staking liquide pour Ethereum, ce qui permet aux utilisateurs de générer des récompenses et de maintenir la flexibilité des actifs.

Le staking et staking liquide

Le staking est devenu un outil incontournable pour les détenteurs de cryptomonnaies, qui peuvent ainsi gagner des intérêts et des récompenses sur leurs tokens. Le liquid staking a quant à lui fait son apparition récemment. Le staking permet aux utilisateurs de verrouiller leurs tokens dans une blockchain afin de stabiliser les processus de validation, ce qui a contribué à l’enthousiasme des utilisateurs qui ont anticipé l’événement d’Ethereum « The Merge ». Le staking liquide, quant à lui, permet aux traders d’utiliser les tokens sur des projets DeFi pendant qu’ils sont stakés.

Lisez la suite pour en savoir plus sur les avantages et les inconvénients des deux méthodes et sur les particularités du staking traditionnel et du staking liquide.

Qu’est-ce que le staking ?

Le staking est un outil permettant aux utilisateurs de gagner des récompenses potentielles grâce à leurs avoirs en cryptomonnaies. Ces récompenses sont également appelées rendements de staking ou intérêts.

Le rendement est un concept qui existe dans la finance traditionnelle, bien que ses mécanismes soient totalement différents dans la cryptomonnaie. Par exemple, dans la finance traditionnelle, une forme de rendement consiste à placer son argent sur un compte d’épargne bancaire afin de percevoir des intérêts.

Les actifs financiers traditionnels qui fournissent un rendement sont par exemple des obligations qui versent un coupon régulier ou des actions qui versent un dividende. D’une certaine manière, les revenus locatifs que les gens tirent de la location de biens immobiliers pourraient être décrits comme une forme de rendement.

Dans le cas d’un dépôt sur un compte d’épargne bancaire, la banque est en mesure de verser un rendement sous la forme d’intérêts, généralement en prenant l’argent et en le prêtant à d’autres personnes. En revanche, dans le cas du staking de cryptomonnaie, la cryptomonnaie est verrouillée afin de participer au fonctionnement de la blockchain et au maintien de sa sécurité.

Vous trouverez ici un article détaillé sur le staking de cryptomonnaies.

Comment fonctionne le staking ?

Dans les blockchains à preuve de travail (PoS), les transactions sont vérifiées, ou validées, par des validateurs, qui doivent staker un certain montant du tokens natifs de la blockchain afin de participer au processus de vérification. En contrepartie, les validateurs sont généralement récompensés par le token natif de la blockchain. S’ils adoptent un comportement malveillant ou ne parviennent pas à valider (par exemple, en se mettant hors ligne), une partie de leur montant staké peut leur être retirée. Les validateurs ont besoin de matériel informatique et de logiciels bien spécifiques pour pouvoir participer.

En stakant leurs cryptomonnaies, les validateurs sont en mesure d’aider à maintenir la sécurité des réseaux de PoS et de recevoir des récompenses éventuelles. Certaines blockchains, comme Ethereum, qui est récemment passée au PoS dans le cadre d’un événement très attendu appelé « The Merge », exigent des validateurs qu’ils stakent un montant assez élevé de tokens natifs. Dans le cas d’Ethereum, le minimum requis est actuellement de 32 ETH.

En savoir plus sur ce qu’est l’évènement « The Merge » d’Ethereum.

Qu’est-ce que le staking liquide ?

Dans le cadre du staking liquide, les tokens natifs d’une blockchain PoS sont déposés auprès de prestataires de services de staking et délégués à l’un des nombreux validateurs participant au protocole de consensus. Le prestataire de services émet alors un « reçu » sous la forme d’un token synthétique liquide.

Le staking liquide va plus loin que le modèle de staking traditionnel en permettant aux détenteurs de tokens de tirer une utilité de leurs actifs stakés et en permettant l’utilisation de ces actifs pour d’autres activités. Dans le cadre du staking traditionnel, une fois que les tokens sont stakés, ils sont verrouillés et ne peuvent être utilisés ou échangés avant la fin de la période de staking. En revanche, avec le staking liquide, les détenteurs de tokens peuvent continuer à profiter de la valeur de leurs actifs stakés tout en recevant potentiellement des récompenses de staking.

L’innovation du staking liquide ouvre un monde de possibilités pour les utilisateurs, leur permettant potentiellement de gagner des récompenses de staking sans renoncer à la liquidité.

Pour en savoir plus sur le staking liquide, cliquez ici.

Le staking liquide est-il identique au staking délégué ?

Non, la preuve d’enjeu déléguée (DPoS) est un mécanisme de consensus similaire mais différent de la preuve d’enjeu. Dans le DPoS, les utilisateurs du réseau votent et élisent des délégués qui valident les blocs. Ces délégués, également appelés « témoins » ou « producteurs de blocs », ne sont autorisés qu’en nombre limité et peuvent changer, car d’autres peuvent être élus à leur place.

Avec le DPoS, les utilisateurs des réseaux peuvent regrouper leurs tokens dans une pool de staking et voter pour le délégué de leur choix. Lors du staking, les utilisateurs du réseau n’ont pas besoin d’envoyer leurs tokens à un portefeuille particulier ; ils peuvent passer par un mécanisme de staking ou un fournisseur de services.

Pour en savoir plus sur les DPoS, consultez cette introduction.

Les avantages du staking

- Les utilisateurs peuvent participer au processus de staking de différentes manières :

- Devenir un validateur : Cela implique généralement de staker une certaine quantité de cryptomonnaie (qui peut être importante), du matériel informatique et des logiciels spécifiques, du temps et des connaissances pour effectuer les tâches de validation.

- Rejoindre une pool de staking : Certains validateurs gèrent des pools de staking qui regroupent les petits montants stakés par un grand nombre d’utilisateurs. C’est ce qu’on appelle le staking liquide, qui implique un token de liquidité représentant les tokens stakés par l’utilisateur et les récompenses que ceux-ci génèrent. Les validateurs effectuent tout le travail de validation des transactions et distribuent les récompenses aux stakers de manière proportionnelle, après déduction de leurs frais.

- Tokens de verrouillage avec les plateformes d’échange : Un certain nombre de plateformes d’échange de cryptomonnaies proposent des verrouillages qui regroupent les tokens d’un grand nombre d’utilisateurs. Les utilisateurs peuvent choisir la cryptomonnaie et le montant qu’ils souhaitent verrouiller, ce qui déterminera leur part des récompenses.

- Le staking stabilise les blockchains PoS, ce qui signifie que les utilisateurs contribuent directement à la sécurité et à la fonctionnalité de la blockchain dans laquelle ils se sont engagés.

- Enfin, les récompenses de staking peuvent être très lucratives. Crypto.com offre actuellement jusqu’à plus de 16 % de récompenses de staking.

Pour en savoir plus sur le staking avec Crypto.com, cliquez ici.

Les avantages du Liquid Staking

- Le staking liquide offre plusieurs avantages par rapport aux méthodes de staking traditionnelles. Tout d’abord, il offre aux traders une plus grande flexibilité. En ayant la possibilité d’utiliser leurs actifs pour d’autres activités financières, les détenteurs de jetons peuvent accéder à la liquidité sans avoir besoin de se défaire de leurs jetons. Cette flexibilité permet une allocation plus efficace du capital et la possibilité pour les détenteurs de tirer un plus grand profit de leurs actifs mis en jeu.

- Deuxièmement, le “liquid staking” peut réduire le coût d’opportunité du “staking”. Dans le cas du staking traditionnel, les jetons sont bloqués pendant une période spécifique, ce qui empêche les utilisateurs de débloquer leurs actifs avant cette période. Le jalonnement liquide peut éliminer ce coût d’opportunité en permettant aux détenteurs de jetons de profiter de la valeur de leurs actifs jalonnés tout en continuant à recevoir des récompenses. Cette caractéristique peut faire du staking une stratégie plus attrayante pour les personnes qui ont besoin de flexibilité et d’accès à la liquidité.

- Enfin, la mise en jeu de liquidités peut favoriser la croissance et l’adoption des crypto-monnaies. En fournissant un mécanisme permettant aux détenteurs de jetons d’utiliser leurs actifs mis en jeu comme garantie, le liquid staking accroît l’utilité et la valeur des crypto-monnaies. Ce cas d’utilisation supplémentaire attire davantage de participants dans l’écosystème, augmentant la liquidité et contribuant à la croissance globale du marché des crypto-monnaies.

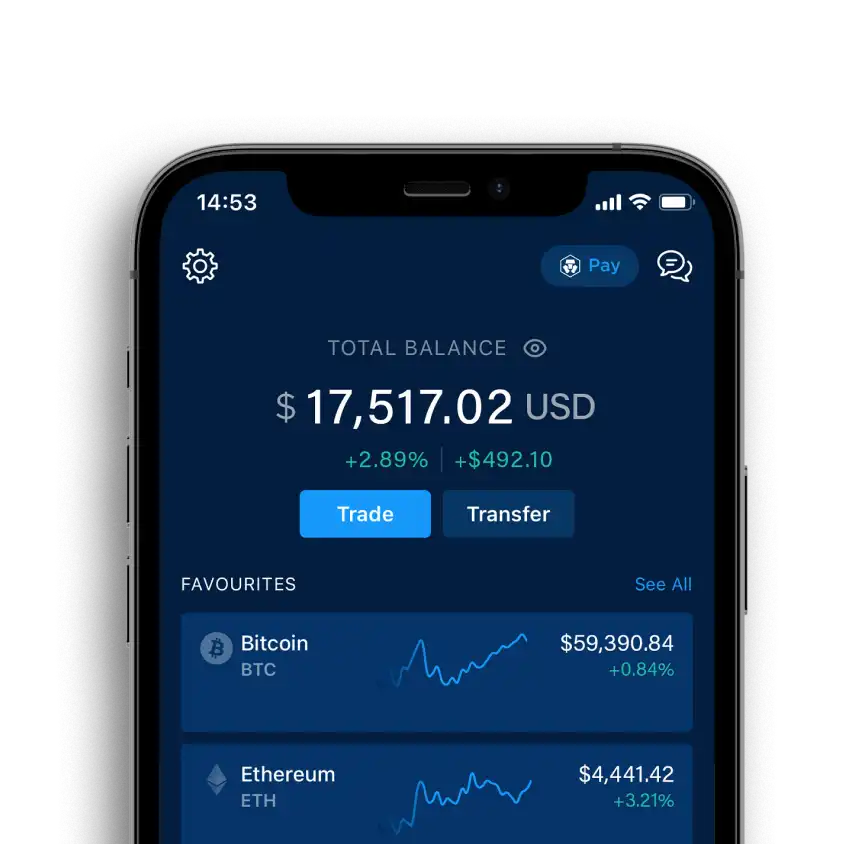

Liquid Staking dans l’application Crypto.com

Crypto.com est une bourse d’échange de crypto-monnaies de premier plan qui offre une plateforme complète de mise en jeu de liquidités. Avec Crypto.com, les utilisateurs peuvent miser de l’Ethereum et potentiellement générer des récompenses tout en conservant la flexibilité d’utiliser leurs actifs misés.

Crypto.com Staked ETH (CDCETH) est maintenant disponible. Les utilisateurs éligibles peuvent échanger leurs ETH mis en jeu, même lorsqu’ils sont en cours de décollement, contre des CDCETH sans frais de conversion. Ils peuvent ensuite commencer à utiliser le CDCETH à diverses fins, comme l’échange de CDCETH avec d’autres crypto-monnaies, le tout en quelques clics.

Le Liquid Staking est disponible pour les utilisateurs via l’application Crypto.com dans la plupart des juridictions (voir la FAQ pour plus de détails).

Conclusion – Le staking vs le staking liquide

Le staking est un outil populaire qui permet de recevoir passivement des récompenses sur les avoirs en cryptomonnaies. Pour participer au staking, il est possible de devenir un validateur pour une blockchain PoS, de rejoindre une pool de staking ou d’utiliser un service de verrouillage proposé par les plateformes d’échange de cryptomonnaies. Toutefois, il existe certains risques et inconvénients à prendre en compte, notamment les pénalités imposées aux validateurs, les fluctuations du prix du marché qui peuvent affecter le rendement total, les piratages, les frais et la période de verrouillage.

Le staking liquide représente une innovation qui bouleverse le monde du staking des cryptomonnaies. En combinant les avantages du staking avec la flexibilité de l’accès à la liquidité, le staking liquide apporte de nouvelles possibilités aux traders. La possibilité d’exploiter l’utilité supplémentaire des actifs stakés offre une plus grande flexibilité et peut réduire les coûts d’opportunité. Toutefois, il est essentiel que les utilisateurs effectuent des recherches approfondies, qu’ils comprennent les risques encourus et qu’ils se tiennent informés de l’évolution des réglementations.

Faites preuve de vigilance et effectuez vos propres recherches

Tous les exemples mentionnés dans cet article sont donnés à titre d’information uniquement. Vous ne devez pas interpréter ces informations ou d’autres documents comme des conseils juridiques, fiscaux, d’investissement, financiers, de cybersécurité ou autres. Aucun élément contenu dans cet article ne constitue une sollicitation, une recommandation, une approbation ou une offre par Crypto.com d’investir, d’acheter ou de vendre des devises, des tokens ou d’autres actifs cryptographiques. Les revenus provenant de l’achat et de la vente d’actifs cryptographiques peuvent être assujettis à l’impôt, y compris l’impôt sur les gains en capital, dans votre juridiction.

Les performances antérieures ne constituent pas une garantie ou un indicateur des performances futures. La valeur des cryptoactifs peut augmenter ou diminuer, et vous pourriez perdre la totalité ou une grande partie de vos achats. Lorsque vous analysez un actif crypto, il est essentiel que vous effectuiez vos recherches et que vous fassiez preuve de diligence afin de prendre la meilleure décision possible, car tout achat relève de votre seule responsabilité.

Partager avec des amis

Articles connexes

How to Participate in Solana Governance: A Step-by-Step Guide

How to Participate in Solana Governance: A Step-by-Step Guide

How to Participate in Solana Governance: A Step-by-Step Guide

Bitcoin vs Bitcoin Cash — A Closer Look at Their Shared Origins and Diverging Paths

Bitcoin vs Bitcoin Cash — A Closer Look at Their Shared Origins and Diverging Paths

Bitcoin vs Bitcoin Cash — A Closer Look at Their Shared Origins and Diverging Paths

Solana Tokenomics: Everything to Know

Solana Tokenomics: Everything to Know

Solana Tokenomics: Everything to Know

Prêt à commencer votre aventure crypto ?

Obtenez votre guide étape par étape pour ouvrirun compte sur Crypto.com

En cliquant sur le bouton Soumettre, vous reconnaissez avoir lu l'Avis de confidentialité de Crypto.com où nous expliquons comment nous utilisons et protégeons vos données personnelles.