Points clés :

- MakerDAO est une organisation autonome décentralisée (DAO) qui permet aux utilisateurs de prêter et d’emprunter des crypto-monnaies sans intermédiaire.

- MakerDAO émet DAI, un stablecoin sur la blockchain Ethereum, et Maker, son jeton de gouvernance.

- DAI est un stablecoin conçu pour diverses applications DeFi, y compris le prêt, l’emprunt, le commerce, l’agriculture de rendement et les envois de fonds.

- Tout le monde peut acquérir des DAI sur le marché libre ; il n’est pas nécessaire d’être membre de MakerDAO.

Qu’est-ce que MakerDAO ?

MakerDAO est une organisation autonome décentralisée(DAO) qui se concentre sur le développement d’une technologie pour l’emprunt et l’épargne décentralisés. Elle permet aux utilisateurs de prêter et d’emprunter des crypto-monnaies sans dépendre d’aucun intermédiaire. MakerDAO émet deux crypto-monnaies : Dai(DAI), une stablecoin sur la blockchain Ethereum, et son jeton de gouvernance, Maker(MKR).

Créé sur la blockchain Ethereum, DAI est une stablecoin qui vise à maintenir une valeur d’un dollar américain. Le jeton MKR soutient la stabilité du DAI et permet la gouvernance du système. Le développement du système MakerDAO est régi par un vote direct des participants à l’écosystème dans un souci de transparence.

Quelles sont les principales caractéristiques de MakerDAO ?

MakerDAO et Dai ont gagné en popularité dans l’écosystème de la finance décentralisée(DeFi) et sont utilisés pour un large éventail d’applications, y compris le prêt, l’emprunt, le commerce, et comme réserve de valeur stable dans le monde volatile des cryptocurrencies. Vous trouverez ci-dessous les principales caractéristiques que les membres de MakerDAO et les détenteurs de DAI et de MKR apprécient :

Le DAI Stablecoin : le DAI est une crypto-monnaie stable qui vise à maintenir une parité avec le dollar américain. Contrairement à d’autres stablecoins qui sont généralement garantis par une monnaie fiduciaire traditionnelle dans une banque centralisée, le DAI est collatéralisé par des crypto-monnaies comme l’Ethereum(ETH) et d’autres actifs basés sur l’Ethereum approuvés par les détenteurs de MKR. Les utilisateurs peuvent générer du DAI en verrouillant leurs actifs collatéraux dans un contrat intelligent sur la plateforme MakerDAO afin d’obtenir le stablecoin décentralisé et collatéralisé.

En savoir plus sur les stablecoins et les différentes formes de garantie.

Positions de dette collatéralisée (CDP) : Pour générer des DAI via la plateforme MakerDAO, les utilisateurs doivent créer des positions de dette collatéralisée (CDP), qui est un contrat intelligent sur la plateforme MakerDAO où les utilisateurs bloquent leurs ETH comme garantie et génèrent des DAI sur la base de la valeur de cette garantie. Les utilisateurs sont tenus de maintenir un certain ratio de collatéralisation pour assurer la stabilité du système. Si la valeur de l’ETH bloqué tombe en dessous d’un certain seuil, la CDP peut être liquidée et le collatéral vendu aux enchères pour couvrir la dette.

Le MKR Token : En plus du DAI, MakerDAO a MKR – son propre jeton de gouvernance – où les détenteurs jouent un rôle crucial dans la gouvernance du système MakerDAO. Ils sont chargés de prendre des décisions sur les paramètres, la gestion des risques et la gouvernance globale de la plateforme. En outre, les jetons MKR sont utilisés pour payer les frais et les pénalités au sein du système. Si un CDP est liquidé, une partie de la garantie est utilisée pour acheter et brûler des jetons MKR, réduisant ainsi l’offre totale, ce qui peut faire grimper la valeur des jetons MKR.

En savoir plus sur le fonctionnement des DAO.

Gouvernance et vote : Les détenteurs de MKR participent à la gouvernance de MakerDAO en votant sur les propositions et les modifications des paramètres de la plateforme. Ce modèle de gouvernance décentralisé permet à la communauté de décider collectivement de questions telles que les frais de stabilité (taux d’intérêt sur les Dai générés), les types de garanties et d’autres paramètres du système.

Décentralisation et stabilité : MakerDAO vise à assurer la stabilité du marché des crypto-monnaies en créant un stablecoin (Dai) qui ne dépend pas d’une autorité centralisée ou d’institutions financières traditionnelles (TradFi). La décentralisation et la transparence du système visent à réduire le risque de manipulation et à maintenir la stabilité du stablecoin Dai.

Transparence : Le système MakerDAO fonctionne sur la blockchain Ethereum, ce qui garantit la transparence et l’auditabilité de ses opérations. Les utilisateurs peuvent suivre l’émission et la circulation des Dai sur la blockchain.

Qu’est-ce que le token DAI ?

Le Dai (DAI) est une stablecoin conçue pour maintenir une valeur stable, mollement indexée sur le dollar américain. Sa stabilité le rend utile pour un large éventail de cas d’utilisation au sein de l’écosystème DeFi et au-delà :

Moyens stables de stocker de la valeur : Le Dai est souvent utilisé comme un moyen stable de stocker de la valeur dans le monde volatile des crypto-monnaies. Les utilisateurs peuvent détenir des Dai sans se soucier des fluctuations de prix qui sont généralement associées à d’autres crypto-monnaies comme le Bitcoin ou l’Ethereum.

Trading décentralisé : Les traders de l’espace DeFi utilisent fréquemment le Dai comme une paire d’échange stable. Il fournit une unité de compte stable pour négocier contre d’autres cryptocurrencies, permettant aux traders de se couvrir potentiellement contre la volatilité du marché.

Prêts et emprunts : Le Dai joue un rôle central dans les plateformes de prêt DeFi. Les utilisateurs peuvent emprunter des Dai en collatéralisant leurs actifs, et les prêteurs peuvent gagner des intérêts en fournissant des Dai aux emprunteurs. La stabilité du Dai garantit que les emprunteurs peuvent rembourser leurs prêts sans être confrontés à une volatilité constante et substantielle des prix.

L’agriculture de rendement et l’apport de liquidités : Les utilisateurs de DeFi participent souvent à la production de rendement et à l’apport de liquidités en fournissant des liquidités aux échanges décentralisés (DEX) et aux pools de liquidités. Le dai est un actif couramment utilisé à ces fins, car il permet aux utilisateurs de percevoir des commissions et des récompenses tout en conservant une valeur stable.

Envois de fonds : Le Dai peut être utilisé pour les transferts de fonds transfrontaliers et les paiements internationaux. Sa stabilité et ses faibles frais de transaction en font une option attrayante pour le transfert de valeurs à travers les frontières.

Couverture : Les entreprises et les particuliers utilisent le Dai pour se couvrir contre la volatilité du prix d’autres crypto-monnaies. Par exemple, une entreprise recevant des paiements en crypto-monnaie peut convertir ces fonds en Dai pour réduire le risque de fluctuation de la valeur.

Intégration des dapps : Certaines applications décentralisées (dapps) et certains projets de blockchain intègrent le Dai en tant que monnaie stable au sein de leurs écosystèmes. Cette intégration peut améliorer la convivialité et la stabilité de ces plateformes.

Dans l’ensemble, la stabilité et la polyvalence de Dai en font un actif utile dans le monde de DeFi et au-delà, permettant un large éventail d’activités financières et fournissant une base stable pour diverses applications basées sur la blockchain.

Seuls les membres de MakerDAO peuvent-ils acquérir des DAI ?

Non. Il n’est pas nécessaire d’être membre de MakerDAO pour acquérir des DAI, qui peuvent être achetés sur le marché libre des échanges de crypto-monnaies par toute personne souhaitant en faire l’acquisition. Cependant, l’adhésion à MakerDAO et la détention de jetons DAI confèrent aux utilisateurs des avantages et des opportunités supplémentaires, tels que la participation à la gouvernance et l’obtention d’intérêts sur les DAI prêtés ; ce ne sont pas des conditions préalables à l’acquisition de DAI.

La tokénomique de la DAI

La tokénomique du Dai (DAI) est basée sur un système complexe de contrats intelligents et de mécanismes conçus dans le but de maintenir sa stabilité et sa valeur à environ un dollar américain. Voici quelques aspects clés de la tokénomique du Dai :

Stabilité et ancrage : L’objectif principal des tokénomiques Dai est de maintenir la valeur d’un Dai aussi proche que possible d’un dollar américain. Pour y parvenir, le système utilise une combinaison de mécanismes automatisés et de surcollatéralisation.

Collatéralisation : Les Dai sont générés par des utilisateurs qui verrouillent des garanties en crypto-monnaies dans des contrats intelligents, appelés positions de dette collatéralisée (CDP). Le collatéral le plus courant est l’Ethereum (ETH) ; d’autres types d’actifs sont également acceptés.

Ratio de collatéralisation : Les utilisateurs doivent maintenir un certain ratio de collatéralisation (souvent bien supérieur à 100 %) pour générer des Dai. Ce ratio garantit que la valeur du collatéral dépasse largement la valeur du Dai généré, ce qui réduit le risque de sous-collatéralisation du Dai.

Frais de stabilité : Les utilisateurs qui génèrent des Dai en bloquant des garanties doivent payer des frais de stabilité, qui sont essentiellement des paiements d’intérêts ; ils sont déterminés par la communauté MakerDAO par le biais de la gouvernance. Ces frais ont pour but d’encourager le remboursement en temps voulu des Dai et d’aider à maintenir leur stabilité.

Liquidation : Si la valeur de la garantie d’un CDP tombe en dessous d’un certain seuil en raison des fluctuations de prix, le CDP peut être liquidé, ce qui implique la vente de la garantie pour couvrir l’encours de la dette Dai, garantissant ainsi que le Dai reste entièrement garanti.

Taux d’épargne de la Dai (DSR) : Le taux d’épargne Dai est un mécanisme qui permet aux détenteurs de Dai de percevoir des intérêts sur leurs avoirs. Les utilisateurs peuvent verrouiller leur Dai dans le contrat intelligent DSR et gagner un taux d’intérêt variable déterminé par les décisions de la gouvernance.

Plafond de la dette : Il existe une limite, connue sous le nom de plafond de la dette, sur le montant total de Dai qui peut être généré par les CDP. Ce plafond est fixé par les détenteurs de jetons MKR pour gérer l’exposition au risque du système.

Brûlures et enchères : Lorsque les jetons MKR sont utilisés pour payer des frais ou des pénalités, ils sont brûlés (détruits), ce qui réduit l’offre totale de MKR. Dans le cas de liquidations de CDP, les jetons MKR peuvent être vendus aux enchères pour couvrir les dettes en cours.

Teneurs de marché automatiques : Le système s’appuie également sur des teneurs de marché automatisés (AMM) décentralisés pour faciliter les échanges de DAI et maintenir son ancrage au dollar américain.

Comment négocier le DAI

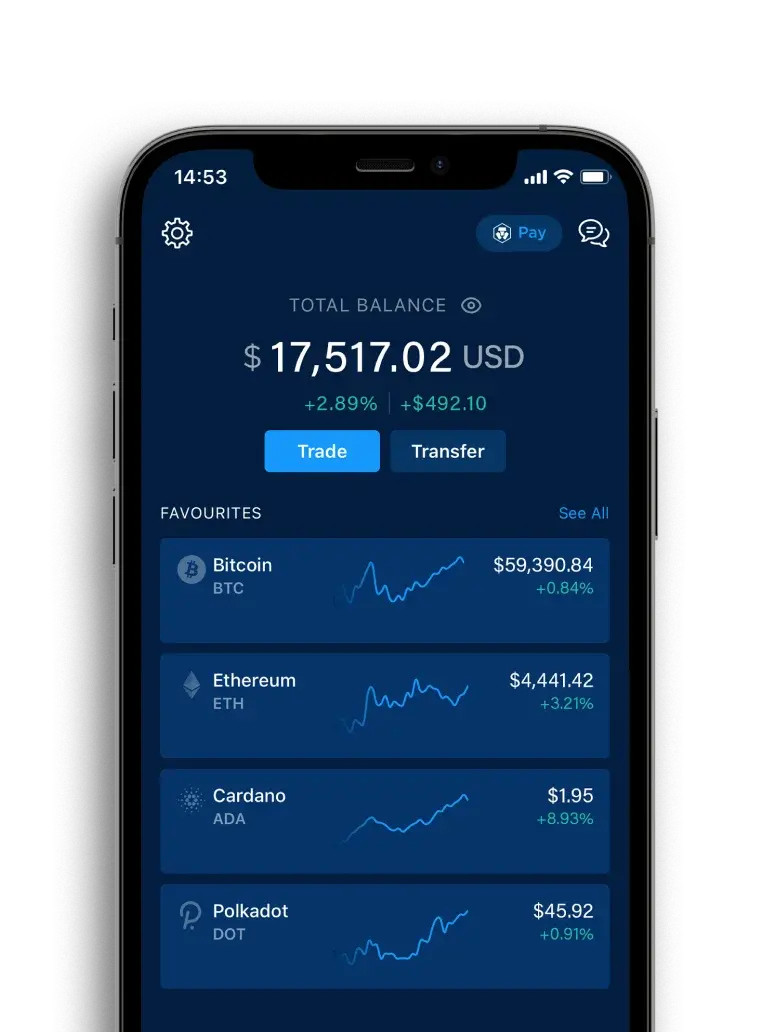

Dai(DAI) est répertorié dans l’application Crypto.com dans la liste croissante de plus de 250 cryptocurrencies et stablecoins pris en charge, y compris Bitcoin(BTC), Ethereum(ETH), Polkadot(DOT), USD Coin(USDC) et Cronos(CRO).

Les utilisateurs de Crypto.com App peuvent désormais acheter du Dai (DAI) en USD, EUR, GBP et plus de 20 autres monnaies fiduciaires et le dépenser auprès de plus de 80 millions de commerçants dans le monde en utilisant la carte Visa Crypto.com. Les utilisateurs peuvent également échanger des DAI sur la bourse Crypto.com.

Téléchargez l’application Crypto.com pour commencer à échanger des DAI dès aujourd’hui.

Conclusion

Dans l’ensemble, les tokenomics de Dai sont conçus dans le but d’assurer sa stabilité, sa sécurité et sa durabilité en tant que stablecoin décentralisée. Il combine la collatéralisation, la gouvernance et les mécanismes de marché pour atteindre son objectif de maintenir un rattachement souple au dollar américain tout en fonctionnant de manière décentralisée et transparente au sein de l’écosystème MakerDAO.

Faites preuve de vigilance et effectuez vos propres recherches

Tous les exemples mentionnés dans cet article sont donnés à titre d’information uniquement. Vous ne devez pas interpréter ces informations ou d’autres documents comme des conseils juridiques, fiscaux, d’investissement, financiers, de cybersécurité ou autres. Aucun élément contenu dans cet article ne constitue une sollicitation, une recommandation, une approbation ou une offre par Crypto.com d’investir, d’acheter ou de vendre des devises, des tokens ou d’autres actifs cryptographiques. Les revenus provenant de l’achat et de la vente d’actifs cryptographiques peuvent être assujettis à l’impôt, y compris l’impôt sur les gains en capital, dans votre juridiction. Toute description des produits ou des fonctionnalités de Crypto.com n’est faite qu’à titre d’illustration et ne constitue pas une approbation, une invitation ou une sollicitation.

En outre, la plateforme Crypto.com Exchange et les produits décrits ici sont différents de l’application principale de Crypto.com, et la disponibilité des produits et services sur Crypto.com Exchange est soumise à des limites de juridiction. Avant d’accéder à Crypto.com Exchange, veuillez vous assurer que vous ne vous trouvez pas dans une juridiction soumise à des restrictions géographiques.

Les performances antérieures ne constituent pas une garantie ou un indicateur des performances futures. La valeur des cryptoactifs peut augmenter ou diminuer, et vous pourriez perdre la totalité ou une grande partie de vos achats. Lorsque vous analysez un actif crypto, il est essentiel que vous effectuiez vos recherches et que vous fassiez preuve de diligence afin de prendre la meilleure décision possible, car tout achat relève de votre seule responsabilité.