- Principais conclusões:

- O que é a gestão de carteiras?

- Alocação de activos e seleção de investimentos

- Execução das transacções

- Controlo

- Reequilíbrio

- Diversificação

- Gestão ativa vs passiva

- Palavras finais sobre como gerir uma carteira de criptomoedas

O que é a gestão de carteiras em criptografia?

Saiba mais sobre o que é o gerenciamento de portfólio para ajudar a criar um portfólio de criptografia melhor.

Uma das principais competências a dominar enquanto participante em criptomoedas é a gestão cuidadosa da carteira. Em seguida, descrevemos as principais etapas – desde a atribuição de activos ao reequilíbrio e outros conceitos importantes como a diversificação e a gestão ativa versus passiva. Este conhecimento pode ajudar a selecionar a melhor abordagem para o estilo de carteira pessoal de cada um.

Principais conclusões:

- A gestão de carteiras é o processo de seleção e gestão de um grupo de investimentos para atingir objectivos financeiros específicos e tolerância ao risco.

- As principais etapas da gestão de carteiras são, normalmente, a afetação de activos, a seleção de investimentos, a execução de transacções, o acompanhamento e o reequilíbrio.

- Outros conceitos importantes a conhecer na gestão de carteiras são a diversificação e a gestão ativa versus passiva.

O que é a gestão de carteiras?

A gestão de carteiras é o processo de seleção e gestão de um grupo de investimentos para atingir objectivos financeiros específicos e tolerância ao risco. Em criptografia, isto significa selecionar diferentes tokens e moedas. O rendimento esperado da carteira é um objetivo financeiro típico, e a tolerância ao risco é o nível de volatilidade aceitável. Por conseguinte, é importante selecionar a combinação certa de activos criptográficos para uma carteira, a fim de obter o retorno desejado e a tolerância ao risco.

As principais etapas da gestão de carteiras são, normalmente, a afetação de activos, a seleção de investimentos, a execução de transacções, o acompanhamento e o reequilíbrio. Outros conceitos importantes incluem a diversificação e a gestão ativa versus passiva.

Alocação de activos e seleção de investimentos

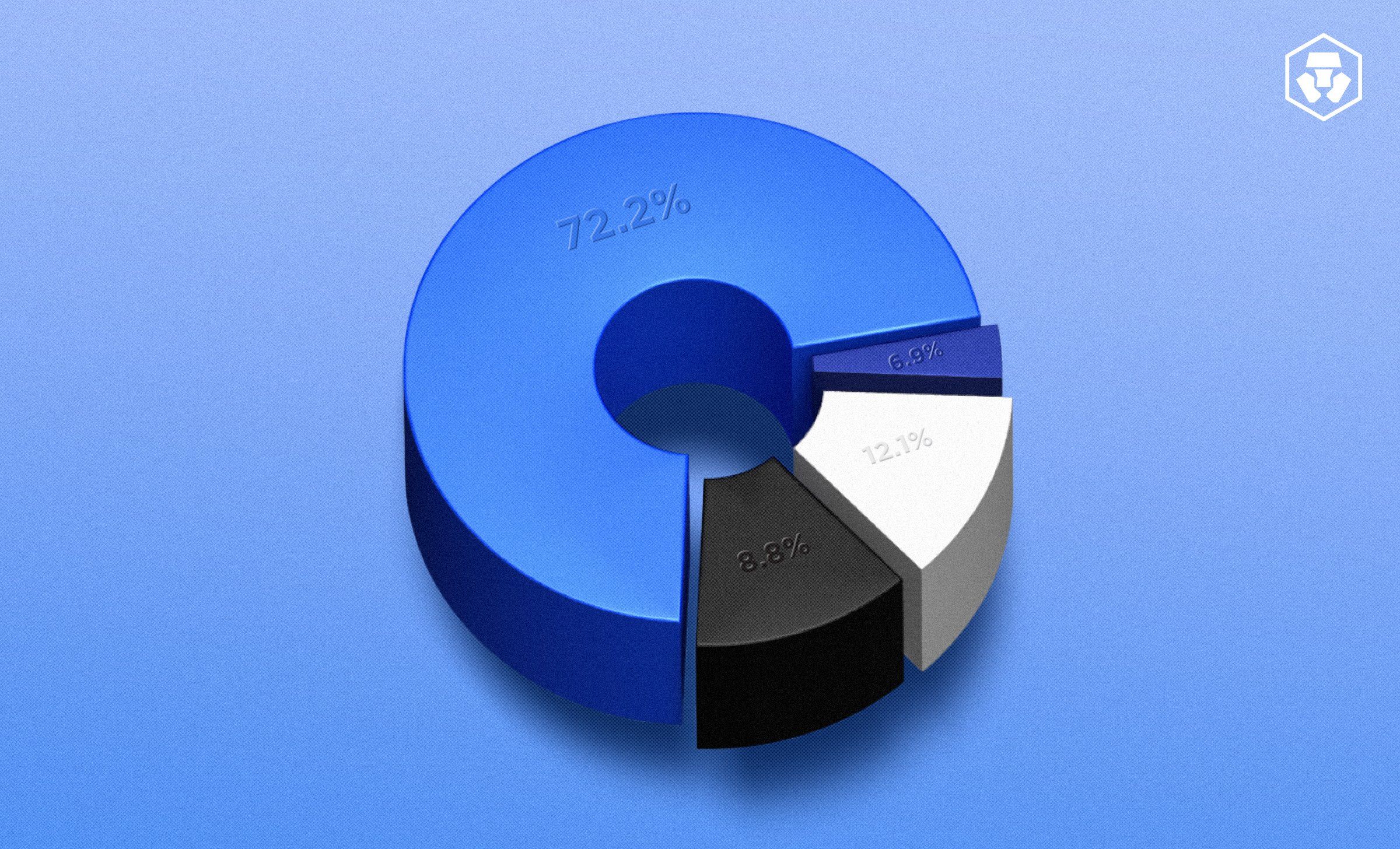

Se uma carteira for constituída por criptomoedas e outras classes de activos (como acções e obrigações), a afetação de activos determina quanto da carteira é investido em cada uma das classes de activos. O montante é também frequentemente referido como o peso da carteira. Por outro lado, se a carteira for estritamente de criptomoedas, um investidor considera a afetação aos diferentes categorias de criptografia – Layer-1, finanças descentralizadas (DeFi), moedas meme e tokens relacionados com jogos, por exemplo.

Uma vez escolhidas as grandes categorias, o investidor selecciona os tokens individuais (ou seja, a seleção de investimento) dentro dessas categorias para a sua carteira. Este método de filtragem é por vezes conhecido como “top-down”. Em alternativa, o investidor pode começar por escolher primeiro os tokens individuais, o que é conhecido como o método “bottom-up”.

Execução das transacções

Isto refere-se à compra e venda de tokens criptográficos depois de terem sido seleccionados para entrar (ou sair) da carteira. Os custos de transação devem ser considerados, uma vez que podem reduzir o rendimento da carteira. Outro conceito importante é a derrapagem, que é o preço real a que a transação é executada em comparação com o preço que o investidor pretendia. Por exemplo, se o preço efetivamente executado de uma ordem de compra for superior ao preço-objetivo, isso poderá ter implicações negativas no retorno potencial.

Controlo

Isto implica o acompanhamento regular do desempenho da carteira global e dos tokens individuais que a compõem, uma vez que os mercados e os desenvolvimentos em torno dos tokens criptográficos podem mudar rapidamente e afetar as características da carteira. Por exemplo, a opinião do investidor sobre os tokens dentro ou fora da carteira pode mudar devido a novos desenvolvimentos, levando-o a decidir se deve ou não continuar a investir num determinado token (ou talvez substituí-lo por outro).

Além disso, a rendibilidade global da carteira pode não corresponder às expectativas, pelo que o investidor pode ter de rever a sua afetação de activos e o seu processo de seleção de investimentos para ver que alterações podem ser feitas para ajudar potencialmente a situação.

Reequilíbrio

O reequilíbrio é utilizado para repor os pesos-alvo das categorias e dos tokens individuais na carteira. Isto deve-se ao facto de os movimentos nos preços das criptomoedas alterarem naturalmente as ponderações dentro da carteira.

Por exemplo, os tokens relacionados com o jogo podem registar um aumento de preços devido a desenvolvimentos positivos na categoria, aumentando a ponderação desta categoria na carteira para além do intervalo-alvo. A venda de fichas relacionadas com o jogo seria uma ação de reequilíbrio para reduzir a ponderação desta categoria para o intervalo pretendido.

O reequilíbrio está de acordo com a ideia de comprar em baixa e vender em alta, uma vez que envolve a compra das categorias e fichas que desceram de preço (portanto, estão abaixo do peso pretendido) e a venda das que subiram de preço (portanto, estão acima do peso pretendido).

O reequilíbrio pode ser efectuado a intervalos regulares – mensais, trimestrais ou anuais – para garantir que a combinação de investimentos pretendida para a carteira é cumprida. Um aspeto fundamental a ter em conta na frequência do reequilíbrio são os custos de transação, uma vez que um reequilíbrio mais frequente acarreta normalmente mais custos.

Diversificação

Uma vez que é muito difícil escolher consistentemente os vencedores e os perdedores, uma abordagem prudente consiste em investir a carteira em muitos tokens diferentes. A isto chama-se diversificação, ou “não pôr todos os ovos no mesmo cesto”. Tomando um exemplo extremo, se a carteira estiver investida num único token e este perder a totalidade ou a maior parte do seu valor, toda a carteira é aniquilada.

Uma carteira investida em apenas alguns tokens é considerada uma carteira concentrada. Embora isto seja potencialmente arriscado, a vantagem em relação a uma carteira diversificada é que, se os poucos tokens seleccionados se revelarem as apostas correctas, o retorno da carteira poderá ser potencialmente maior. Normalmente, uma carteira concentrada em apenas alguns tokens pode ser considerada se o investidor tiver uma convicção muito elevada nesses tokens.

Gestão ativa vs passiva

A gestão ativa da carteira é quando o investidor participa “ativamente” na escolha dos investimentos a incluir na carteira. Por exemplo, realizam pesquisas e análises sobre o mercado, categorias e tokens individuais, tentando prever as direcções dos preços na esperança de selecionar investimentos que gerem o melhor retorno.

Por outro lado, a gestão passiva da carteira ocorre quando o investidor não selecciona ativamente os investimentos a incluir. Em vez disso, é normalmente escolhido um índice de referência, que já é composto por uma grande seleção diversificada de tokens (escolhidos pelo fornecedor do índice). Uma carteira passiva investe simplesmente nos mesmos tokens que o índice e também com os mesmos pesos que cada token tem no índice. O objetivo é que o desempenho da carteira acompanhe passivamente o do índice, não o superando nem o subestimando. Embora existam muitos índices de referência e índices bem estabelecidos em ações – como o índice S&P 500 nos EUA, o índice Hang Seng em Hong Kong e os índices FTSE no Reino Unido – este ainda é um espaço emergente em criptografia.

Em comparação com a gestão passiva da carteira, a gestão ativa exige que o investidor dedique mais recursos, esforço e tempo à realização de pesquisas e análises para selecionar os melhores investimentos; no entanto, o rendimento potencial de uma carteira ativa pode ser maior se as escolhas de investimento se revelarem bem sucedidas.

Palavras finais sobre como gerir uma carteira de criptomoedas

O gerenciamento de portfólio é o processo de seleção e gerenciamento de um grupo de investimentos (em criptografia, seriam diferentes moedas e / ou tokens) para atender a objetivos financeiros específicos e tolerância ao risco. Conceitos importantes incluem a diversificação e a gestão ativa versus passiva – estes baseiam-se nas preferências pessoais dos investidores e não existe um único estilo de gestão de carteira “correto” ou “melhor”.

Outro componente importante do gerenciamento de portfólio de criptografia é DYOR – faça sua própria pesquisa – em projetos e tokens antes de investir. Saiba quais os factores a considerar antes de comprar. Compreender a gestão de carteiras pode ajudar a selecionar a combinação certa de tokens criptográficos para uma carteira, a fim de alcançar o retorno e o risco desejados.

Diligência devida e fazer a sua própria investigação

Todos os exemplos apresentados neste artigo têm um carácter meramente informativo. O utilizador não deve interpretar essas informações ou outros materiais como aconselhamento jurídico, fiscal, de investimento, financeiro ou outro. Nada do que aqui está contido constituirá uma solicitação, recomendação, apoio ou oferta por parte de Crypto.com para investir, comprar ou vender quaisquer moedas, fichas ou outros activos criptográficos. Os rendimentos da compra e venda de activos criptográficos podem estar sujeitos a impostos, incluindo o imposto sobre mais-valias, na sua jurisdição.

O desempenho passado não é uma garantia ou um indicador do desempenho futuro. O valor dos activos criptográficos pode aumentar ou diminuir, e pode perder a totalidade ou um montante substancial do seu preço de compra. Ao avaliar um ativo criptográfico, é essencial que faça a sua investigação e a devida diligência para fazer o melhor julgamento possível, uma vez que quaisquer compras serão da sua exclusiva responsabilidade.

Partilha com amigos

Artigos relacionados

XRP vs Solana: Comparing Two Fast, Scalable Blockchains With Contrasting Utilities

Beginner’s Guide to AI Agents, and Popular Uses for Them

What Is Story Protocol (IP)?

Pronto para iniciar a sua jornada com a crypto?

Obtenha o seu guia passo a passo para configuraruma conta com Crypto.com

Ao clicar no botão Enviar, o utilizador reconhece ter lido o Aviso de Privacidade da Crypto.com onde explicamos como utilizamos e protegemos os seus dados pessoais.