Punti chiave:

- La liquidità nei mercati delle criptovalute si riferisce alla capacità di acquistare o vendere asset rapidamente senza provocare una variazione significativa del prezzo, il che è alla base dell’efficienza e della stabilità del mercato.

- Diversi fattori, tra cui il sentiment del mercato, il volume degli scambi, il contesto normativo, i progressi tecnologici e la più ampia adozione, svolgono un ruolo cruciale nel determinare la liquidità dei mercati delle criptovalute.

- Un’elevata liquidità garantisce transazioni più fluide e un minor slippage dei prezzi, fondamentale per i trader che eseguono ordini di grandi dimensioni e per gli investitori che gestiscono i portafogli.

- I mercati delle criptovalute devono affrontare sfide come l’elevata volatilità e le limitazioni tecnologiche che possono influenzare la liquidità e la partecipazione al mercato.

- I protocolli di finanza decentralizzata (DeFi), le pool di liquidità e gli Automated Market Makers (AMM) rappresentano cambiamenti pionieristici che contribuiscono a migliorare la liquidità e consentono pratiche di trading più decentralizzate ed efficienti.

Introduzione alla liquidità nei mercati delle criptovalute

La liquidità del mercato descrive la facilità con cui gli asset possono essere rapidamente acquistati o venduti a prezzi stabiliti. È una pietra miliare dell’efficienza dei mercati, in quanto influisce sulla velocità e sulla facilità delle transazioni. Un’elevata liquidità indica un mercato dinamico in cui gli asset possono essere scambiati rapidamente con un impatto minimo sul loro prezzo, contribuendo alla stabilità del mercato e alla fiducia degli investitori.

Al contrario, una bassa liquidità può causare movimenti irregolari dei prezzi e comportare rischi maggiori. Questo concetto fondamentale è particolarmente pertinente nei mercati delle criptovalute in rapida evoluzione, dove i livelli di liquidità possono influenzare in modo significativo le strategie di investimento e la percezione del mercato.

Come la liquidità influisce sui mercati delle criptovalute

I mercati delle criptovalute si distinguono per diversi fattori unici, tra cui la loro natura decentralizzata, l’ambiente di trading globale e continuo e la varietà di partecipanti. Inoltre, poiché questi mercati non rispettano gli orari di negoziazione tradizionali, offrono potenzialmente maggiori opportunità.

Tuttavia, la liquidità varia notevolmente tra le diverse criptovalute e piattaforme di trading. Le principali criptovalute, come Bitcoin ed Ethereum, presentano generalmente una maggiore liquidità a causa della loro ampia adozione e gamma di exchange che le supportano, il che facilita transazioni rapide con slippage minimo.

La liquidità è influenzata non solo dal volume degli scambi, ma anche dalla partecipazione crescente degli utenti. Più utenti comprano, vendono e scambiano una criptovaluta, più questa diventa liquida. L’effetto è amplificato dalle criptovalute che supportano applicazioni di ampio raggio, tra cui smart contract e applicazioni decentralizzate (DApps), attirando un ecosistema diversificato di utenti e sviluppatori.

La liquidità dei mercati può essere frammentata tra diversi exchange, portando a disparità nelle condizioni di negoziazione e creando opportunità di arbitraggio.

Fattori che influenzano la liquidità nei mercati delle criptovalute

La liquidità dei mercati delle criptovalute è influenzata da una complessa rete di fattori:

Sentiment del mercato: la percezione pubblica e la fiducia degli investitori possono influenzare significativamente la liquidità, in quanto gli sviluppi o le notizie positive possono attirare i partecipanti, aumentando la liquidità, mentre eventi negativi possono scoraggiare l’attività di trading.

Volume degli scambi: è un indicatore diretto della liquidità; volumi di trading elevati indicano un mercato dinamico con molti acquirenti e venditori.

Regolamentazione: normative chiare e favorevoli possono incrementare la fiducia degli investitori e la partecipazione al mercato, aumentando così la liquidità.

Progressi tecnologici: le innovazioni che migliorano l’efficienza delle transazioni, la sicurezza e l’esperienza dell’utente possono attrarre una base di utenti più ampia, contribuendo ad aumentare la liquidità.

Adozione e integrazione: l’integrazione delle criptovalute nel più ampio ecosistema finanziario può espandere la loro base di utenti e aumentare la liquidità.

In che modo gli exchange di criptovalute gestiscono la liquidità

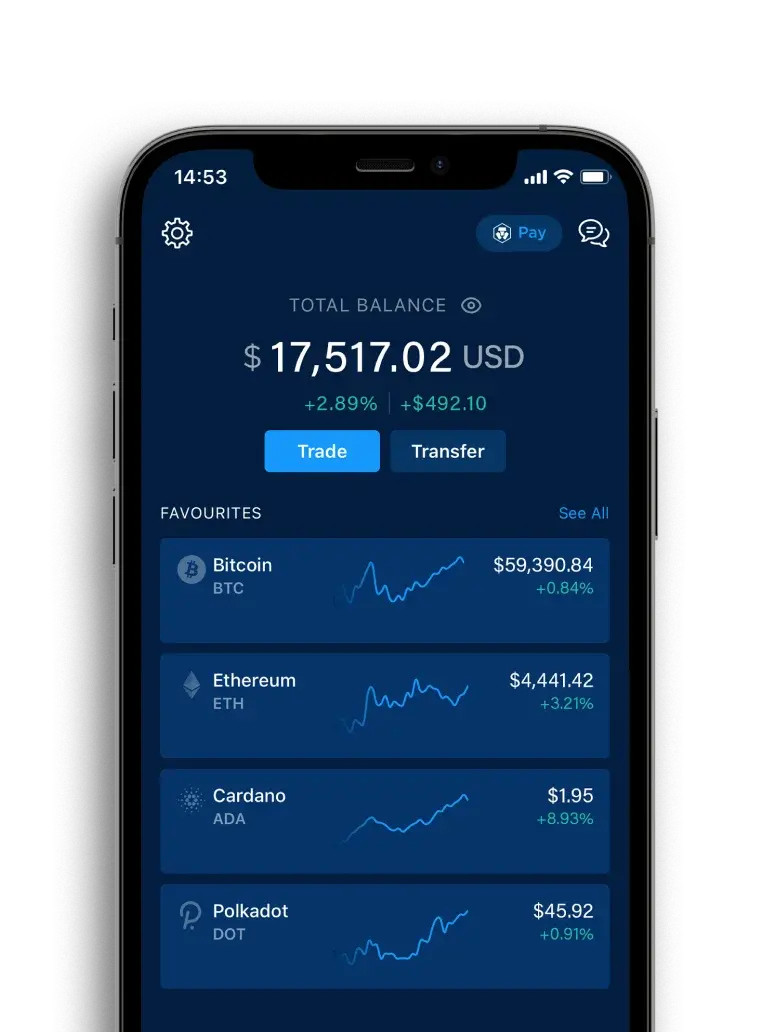

Molti exchange di criptovalute come Crypto.com utilizzano Automated Market Makers (AMMs) per gestire la liquidità. Gli AMM forniscono un meccanismo per il trading automatizzato e la fornitura di liquidità che differisce in modo significativo dai tradizionali modelli di wallet ordini.

Di seguito viene illustrato come gli AMM gestiscono la liquidità degli exchange di criptovalute:

1. Pool di liquidità

Invece dei tradizionali sistemi di market-making, gli AMM si basano su pool di liquidità, che sono smart contract che detengono riserve di due o più token, contro cui i trader possono negoziare. Queste pool consentono agli utenti di scambiare criptovalute senza la necessità di un acquirente e un venditore tradizionali. Il trading è gestito interamente da algoritmi.

2. Meccanismo di determinazione dei prezzi

I prezzi che si allineano alla domanda e all’offerta del mercato sono essenziali per qualsiasi mercato funzionante. Il prezzo dei token in una pool di liquidità è determinato dal rapporto tra i token della pool. Quando si verifica un’operazione di compravendita, si modifica questo rapporto, cambiando così il prezzo dei token.

Inizialmente, la maggior parte degli AMM utilizzava la formula del prodotto costante:

x × y = k, dove x e y sono le quantità delle due criptovalute nella pool di liquidità e k è una costante.

Questa formula assicura che la liquidità totale della pool rimanga costante dopo l’esecuzione delle operazioni.

Da allora, la formula del prodotto costante è servita come base per molte innovazioni successive nella progettazione di AMM (ad esempio, gli exchange decentralizzati tra cui Uniswap V3 e V4, Balancer e Curve che hanno sviluppato le proprie formule).

3. Fornitori di liquidità

I fornitori di liquidità (LP) sono utenti che aggiungono i loro token alle pool di liquidità. In cambio, ricevono token di liquidità che rappresentano la loro quota della pool. Gli LP guadagnano una frazione delle commissioni di transazione generate dall’attività di trading. Le commissione compensano il rischio di potenziali perdite impermanenti.

4. Perdita impermanente

La perdita impermanente si verifica quando i prezzi dei token in una pool di liquidità cambiano rispetto a quando sono stati depositati. Più significativa è la variazione, maggiore è la perdita potenziale rispetto alla detenzione dei token al di fuori della pool.

Alcuni AMM offrono strategie per mitigare la perdita impermanente, ad esempio fornendo meccanismi di tipo assicurativo o modificando la struttura delle commissioni.

5. Governance e aggiornamenti

In molti AMM, i token di governance sono utilizzati per votare le modifiche al protocollo, come gli adeguamenti delle commissioni o gli aggiornamenti degli algoritmi delle pool di liquidità. Gli AMM possono essere adattati rapidamente per includere nuovi token o modificare i meccanismi di commissione attraverso la governance decentralizzata.

6. Integrazione con altri protocolli

Gli AMM spesso si integrano con altri protocolli di finanza decentralizzata (DeFi) per migliorare le funzionalità, come ad esempio i protocolli di lending che consentono di utilizzare i fondi presi in prestito per fornire liquidità. L’integrazione svolge un ruolo cruciale nell’ecosistema più ampio, consentendo prodotti finanziari più complessi.

Fornendo soluzioni di trading e liquidità decentralizzate, efficienti e flessibili, gli AMM hanno rivoluzionato il trading come lo conosciamo dal mercato finanziario tradizionale (TradFi). Questo sistema mira ad abbassare significativamente la barriera d’ingresso per i fornitori di liquidità e ad ampliare l’accesso ai servizi finanziari all’interno dell’ecosistema delle criptovalute.

Impatto della liquidità sui trader di criptovalute

La liquidità svolge un ruolo cruciale nel funzionamento dei mercati delle criptovalute, influenzando tutto, dalla stabilità dei prezzi alla velocità di esecuzione delle operazioni. Comprendere l’impatto della liquidità sui trader può aiutare a elaborare strategie di trading efficaci che si adattino alle diverse condizioni di mercato. Di seguito un approfondimento su come la liquidità influisce sui trader e sulle strategie adatte agli ambienti con scarsa/elevata liquidità.

Come la liquidità influisce sui trader

Impatto e slippage dei prezzi:

- Elevata liquidità: nei mercati altamente liquidi, un trader può eseguire ordini di grandi dimensioni senza influenzare significativamente il prezzo dell’asset, con conseguente slippage minimo.

- Scarsa liquidità: la scarsa liquidità può portare a variazioni di prezzo sostanziali anche con ordini relativamente piccoli, aumentando il costo delle operazioni a causa del maggiore slippage.

Velocità di esecuzione delle operazioni:

- Elevata liquidità: gli ordini vengono evasi più rapidamente, poiché vi sono più partecipanti e asset disponibili per soddisfare gli ordini di acquisto e vendita.

- Scarsa liquidità: l’esecuzione delle operazioni può richiedere più tempo e gli ordini potrebbero non essere evasi ai prezzi desiderati o, in alcuni casi, non essere evasi affatto.

Volatilità del mercato:

La liquidità può attenuare la volatilità del mercato, poiché la disponibilità di acquirenti e venditori rende più difficile per un singolo exchange modificare drasticamente il prezzo.

- Elevata liquidità: generalmente comporta uno spread bid-ask ridotto, riducendo così il costo del trading.

- Scarsa liquidità: i mercati con scarsa liquidità sono soggetti a oscillazioni di prezzo drastiche, che possono essere provocate da piccoli scambi o da eventi di cronaca, rendendoli intrinsecamente più rischiosi. Inoltre, gli spread maggiori nei mercati con scarsa liquidità aumentano il costo, poiché la differenza tra il prezzo di acquisto e il prezzo di vendita è maggiore.

Strategie di trading per diverse condizioni di liquidità

Mercati con scarsa liquidità:

- Ordini limite: i trader utilizzano gli ordini limite per definire il prezzo massimo o minimo a cui sono disposti ad acquistare o vendere, proteggendosi da un eccessivo slippage.

- Dimensionamento delle posizioni: ridurre la dimensione delle operazioni per minimizzare l’impatto sul mercato e controllare il potenziale slippage.

- Evitare gli ordini di mercato: evitare gli ordini di mercato in condizioni di scarsa liquidità, poiché possono portare all’acquisto o alla vendita a prezzi indesiderati.

- Timing delle operazioni per un’esecuzione ottimale: eseguire le operazioni nelle ore di punta, quando la liquidità potrebbe essere leggermente maggiore, o quando si verificano sovrapposizioni di orari di trading con i mercati principali.

Mercati con elevata liquidità:

- Scalping: sfruttare i piccoli movimenti di prezzo con operazioni rapide e frequenti, che è possibile in ambienti ad elevata liquidità dove gli spread sono minimi.

- Trading algoritmico: utilizzare algoritmi per effettuare operazioni ad alta velocità per capitalizzare piccole discrepanze di prezzo che possono esistere solo momentaneamente.

- Trading ad alta frequenza (HFT): simile allo scalping, comporta l’esecuzione di un gran numero di operazioni in tempi molto brevi, sfruttando l’elevata liquidità per ottenere profitti grazie a piccole variazioni di prezzo.

- Utilizzo degli ordini di mercato: più praticabili in condizioni di elevata liquidità, gli ordini di mercato consentono l’esecuzione immediata ai migliori prezzi disponibili.

I trader traggono vantaggio dall’adattare le loro strategie in base alla liquidità dell’asset e alle condizioni di mercato per massimizzarne l’efficacia. Che si tratti di un ambiente ad elevata o scarsa liquidità, la chiave è utilizzare strategie che riducano i rischi associati a ciascuno scenario, sfruttando al contempo le opportunità che esso presenta.

Le sfide della liquidità nei mercati delle criptovalute

I mercati delle criptovalute devono affrontare diverse sfide legate alla liquidità, tra cui l’elevata volatilità, le incertezze normative e i vincoli tecnologici. I problemi possono scoraggiare i partecipanti al mercato, riducendo la liquidità del mercato.

Per affrontare queste sfide, sono in corso sforzi per migliorare le infrastrutture di mercato, sviluppare sistemi di negoziazione e di pagamento più efficienti e promuovere un quadro normativo equilibrato che protegga gli investitori e al contempo la crescita del mercato. Un approccio innovativo per migliorare la liquidità è l’utilizzzo dei protocolli DeFi e delle pool di liquidità. Questi meccanismi consentono ai partecipanti del mercato di fornire liquidità in cambio di ricompense, stabilizzando e aumentando la liquidità.

Inoltre, l’emergere degli AMM ha rivoluzionato l’offerta di liquidità automatizzando il processo di market making, riducendo la dipendenza dai compratori e venditori tradizionali.

Conclusioni su come la liquidità influisce sui mercati delle criptovalute

Il futuro della liquidità nei mercati delle criptovalute appare promettente, grazie alle continue innovazioni nella DeFi, agli sviluppi normativi e ai progressi tecnologici che caratterizzano il panorama. Con la maturazione del mercato e l’ingresso di un maggior numero di operatori istituzionali, ci si aspetta un ulteriore miglioramento della liquidità.

L’integrazione delle tecnologie cross-chain e delle soluzioni di interoperabilità potrebbe risolvere il problema della frammentazione del mercato, portando a un mercato più coeso e liquido. Questi progressi, insieme alla crescente adozione globale delle criptovalute, suggeriscono una tendenza verso una maggiore stabilità ed efficienza del mercato.

Svolgi la due diligence e conduci le tue ricerche

Tutti gli esempi menzionati in questo articolo hanno unicamente scopo informativo. Non dovresti interpretare queste informazioni o qualsiasi altra parte del contenuto come consulenza legale, fiscale, finanziaria, di investimento, sulla sicurezza informatica o di qualsiasi altro tipo. Niente di quanto contenuto in questo documento costituisce una sollecitazione, una raccomandazione, un’approvazione o un’offerta da parte di Crypto.com per investire, acquistare o vendere criptovalute, token o altri asset crypto. I rendimenti derivanti dall’acquisto e dalla vendita di criptovalute potrebbero essere soggetti a imposte, tra cui l’imposta sulle plusvalenze, del tuo Paese. Qualsiasi descrizione dei prodotti o delle funzionalità di Crypto.com ha unicamente scopo illustrativo e non costituisce un’approvazione, un invito o una sollecitazione.

Le prestazioni passate non costituiscono una garanzia né un indicatore delle prestazioni future. Il valore delle criptovalute può aumentare o diminuire, e c’è il rischio di perdere l’intero importo o una parte significativa dell’importo di acquisto. Quando valuti un asset crypto, è fondamentale condurre ricerche approfondite e svolgere la dovuta diligenza al fine di prendere la decisione migliore possibile, poiché ogni acquisto sarà di tua piena responsabilità.