Operar en la red: Qué es y consejos para empezar

Aprenda a utilizar el Grid trading. Una estrategia utilizada para navegar por los volátiles mercados de criptomonedas.

Principales conclusiones:

- La negociación en cuadrícula es una estrategia de negociación que consiste en fijar precios predeterminados para las órdenes de compra y venta, que se ejecutan automáticamente.

- Puede ser adecuado para diferentes entornos de mercado de criptomonedas, de tendencia a lateral.

- La negociación en cuadrícula ya se utiliza ampliamente en el mercado de divisas, el mayor mercado financiero del mundo por volumen de negociación, lo que la convierte en una estrategia de negociación de eficacia probada.

¿Qué es el Grid Trading?

La negociación de cuadrícula es una estrategia de negociación sistemática (es decir, basada en reglas y automatizada ) adecuada para distintos tipos de entornos de mercado, como los mercados que tienden en una dirección o se mueven en un rango lateral.

La negociación en cuadrícula consiste en establecer varios niveles de precios predeterminados a los que se ejecutan automáticamente las órdenes de compra o venta cuando el precio toca dichos niveles.

Dado que se trata de una estrategia sistemática, el comercio de criptodivisas no implica la intervención humana, excepto a la hora de establecer los niveles de precios iniciales predeterminados. Una vez fijados los niveles de precios, los robots de negociación de criptodivisas proporcionados por las plataformas de negociación de criptodivisas realizan las tareas, y el operador puede sentarse y dejar que la estrategia se ejecute sola.

Más información sobre el Grid Trading Bot en Crypto.com Exchange aquí .

Ejemplos de funcionamiento de la negociación en red

En los mercados laterales

Para configurar la parrilla, el operador debe decidir primero un precio de referencia. En el ejemplo anterior de un mercado lateral, las órdenes de compra deben fijarse por debajo del precio de referencia. Cada orden de compra tiene su correspondiente orden de venta establecida en niveles (en este caso, dos niveles) por encima de las órdenes de compra. Visualmente, los niveles de precios se asemejan a las líneas de una cuadrícula; de ahí el nombre de negociación en cuadrícula.

La distancia entre cada nivel de precios (línea de la cuadrícula) suele ser la misma. El operador también establece un nivel de precio máximo por encima del cual no se ejecutarán órdenes de venta, y un nivel de precio mínimo por debajo del cual no se ejecutarán órdenes de compra.

En mercados alcistas

En el ejemplo anterior de un mercado alcista, las órdenes de compra se establecen por encima del precio de referencia. Cada orden de compra tiene su correspondiente orden de venta establecida en niveles (en este caso, un nivel) por encima de las órdenes de compra. El operador también establece un nivel de precios máximo por encima del cual no se ejecutarán órdenes de compra.

En mercados bajistas

En el ejemplo anterior de un mercado con tendencia bajista, las órdenes de venta en corto se establecen por debajo del precio de referencia. Cada orden de venta en corto tiene una orden correspondiente para cerrar la posición de venta en corto establecida en niveles (en este caso, un nivel) por debajo de las órdenes de venta en corto. El operador también establece un precio mínimo al que no se ejecutarán órdenes de venta en corto ni por debajo del mismo.

Los anteriores son ejemplos generales de cómo suelen desplegarse las estrategias de negociación en red. Los operadores deben utilizar su propia configuración en función de sus preferencias personales, ya que las herramientas de negociación grid (o Grid Trading Bots) proporcionadas por las diferentes plataformas de negociación de criptomonedas varían en la aplicación de estrategias de negociación grid.

Ventajas de la negociación en red

Aplicación relativamente sencilla

Comercio de red sólo requiere el precio como dato de entrada, a diferencia del análisis fundamental, que requiere una inmersión profunda y un seguimiento continuos de la dinámica del sector, las valoraciones, los factores de crecimiento, las proyecciones financieras, la calidad de los equipos y mucho más. Además, una vez fijados inicialmente los niveles de precios adecuados, la estrategia funciona teóricamente por sí sola sin intervención del operador, y no es necesario vigilar constantemente el mercado.

Personalizable

Los usuarios pueden establecer muchos, o sólo unos pocos, niveles de precios en la parrilla, en función de sus preferencias y circunstancias personales. Las operaciones de cuadrícula también pueden combinarse con otras estrategias de negociación; el análisis técnico es una de las más comunes. Los usuarios pueden considerar la posibilidad de combinar sus conocimientos de los niveles técnicos de soporte y resistencia, y utilizar las líneas de tendencia como referencia para establecer los niveles de precios en la cuadrícula.

Para todo tipo de clima

La negociación en cuadrícula es una estrategia adecuada para diferentes tipos de entornos de mercado, ya sea de tendencia o estancada en un rango lateral. Sin embargo, los usuarios deben ser conscientes de que los mercados son grandes servidores del pastel de la humildad: Pueden transformarse rápidamente y sin previo aviso, por lo que es una buena idea combinar algunas tácticas de gestión del riesgo (descritas a continuación) con la estrategia de negociación de la parrilla.

Probado en el mayor escenario financiero del mundo

Los operadores llevan mucho tiempo utilizando el grid trading en el mercado de divisas. El mercado de divisas es el mayor mercado financiero del mundo, con un volumen diario de operaciones de 6,6 billones de dólares, lo que lo hace incluso mayor que el mercado bursátil. Por lo tanto, la negociación en la red es una estrategia probada que los usuarios pueden considerar desplegar en su participación en los mercados de criptomonedas.

Conquista al peor enemigo del comerciante: él mismo

El trading puede ser una actividad muy estresante, y las emociones pueden llevar a tomar decisiones que no sean las óptimas. La principal ventaja de la negociación grid es que, al ser sistemática, el juicio humano y las emociones quedan fuera de juego.

Los numerosos sesgos cognitivos que muestran los inversores están bien documentados en los estudios académicos sobre finanzas conductuales. Las finanzas del comportamiento tienen un impacto tan significativo en la inversión que la Comisión del Mercado de Valores de Estados Unidos (SEC) dedica personal a este tema; el tema es también una parte importante del examen de Analista Financiero Colegiado (CFA). Algunos de los sesgos cognitivos comunes identificados incluyen:

- Comportamiento gregario: Los inversores tienden a copiar los comportamientos de la mayoría de los demás participantes en el mercado. A veces se manifiesta como miedo a perderse algo.

- Sesgo de confirmación: Los inversores tienen un sesgo hacia la búsqueda y aceptación de nueva información que concuerde con las creencias de inversión que ya tienen.

- Aversión a las pérdidas: Los inversores tienden a sentir peor las pérdidas que el placer de las ganancias, incluso si las pérdidas y las ganancias son de la misma cuantía monetaria.

- Sesgo de actualidad: los inversores tienden a dar más importancia a los acontecimientos recientes a la hora de tomar decisiones de inversión.

- Sesgo de anclaje: Los inversores tienen un sesgo hacia un punto de referencia arbitrario que es irrelevante para las decisiones racionales de inversión.

La aplicación de una estrategia sistemática como la negociación reticular ayuda a evitar estos sesgos cognitivos, ya que permite al operador evitar a su peor enemigo: él mismo. Algunos de los mayores y más exitosos fondos de cobertura del mundo -como Bridgewater de Ray Dalio, Man Group, AQR, Two Sigma y, por supuesto, el legendario Renaissance Technologies de Jim Simons- son conocidos por utilizar estrategias de negociación sistemática.

Aprenda más sobre la psicología del comportamiento que influye en los operadores .

Fortalecer la red

Los usuarios pueden optimizar su estrategia de negociación en la parrilla añadiendo tácticas de gestión del riesgo como stop-loss, una parrilla de cobertura y el dimensionamiento de las posiciones. Dado que es posible que el mercado no se mueva de la forma para la que se creó inicialmente la parrilla, la gestión del riesgo ayuda a mitigar las pérdidas derivadas de ello.

Stop-Losses

Los mercados son volubles y puede que no se muevan de la forma en que la red se estableció inicialmente para que funcionara mejor. Por ejemplo, considere una situación en la que la parrilla se configuró inicialmente para operar en un mercado lateral; se ejecutaron órdenes de compra y, posteriormente, el mercado siguió una tendencia bajista sostenida sin alcanzar los niveles de órdenes de venta que se colocaron por encima de las órdenes de compra.

Desgraciadamente, el operador tendría pérdidas que podrían aumentar si el mercado sigue cayendo. Establecer límites de pérdidas, vendiendo automáticamente la posición después de que se produzca una pérdida determinada, podría ayudar a minimizar o controlar las pérdidas.

Operaciones de cobertura

Una estrategia de negociación de rejilla de cobertura coloca órdenes de compra y venta dentro de la misma rejilla. Esto permite a la estrategia obtener beneficios potenciales independientemente de que el precio suba o baje. Por ejemplo, en un mercado bajista, si los beneficios de las posiciones cortas superan las pérdidas de las posiciones largas, el resultado global es una ganancia.

Dimensionamiento de la posición

Dimensionar correctamente las posiciones puede ayudar a minimizar las pérdidas de la cartera global de un operador, incluso si algunas posiciones individuales son deficitarias. Una forma sencilla de dimensionar las posiciones es asegurarse de que cada operación individual represente sólo un pequeño porcentaje de la cartera global (es decir, no poner todos los huevos en la misma cesta).

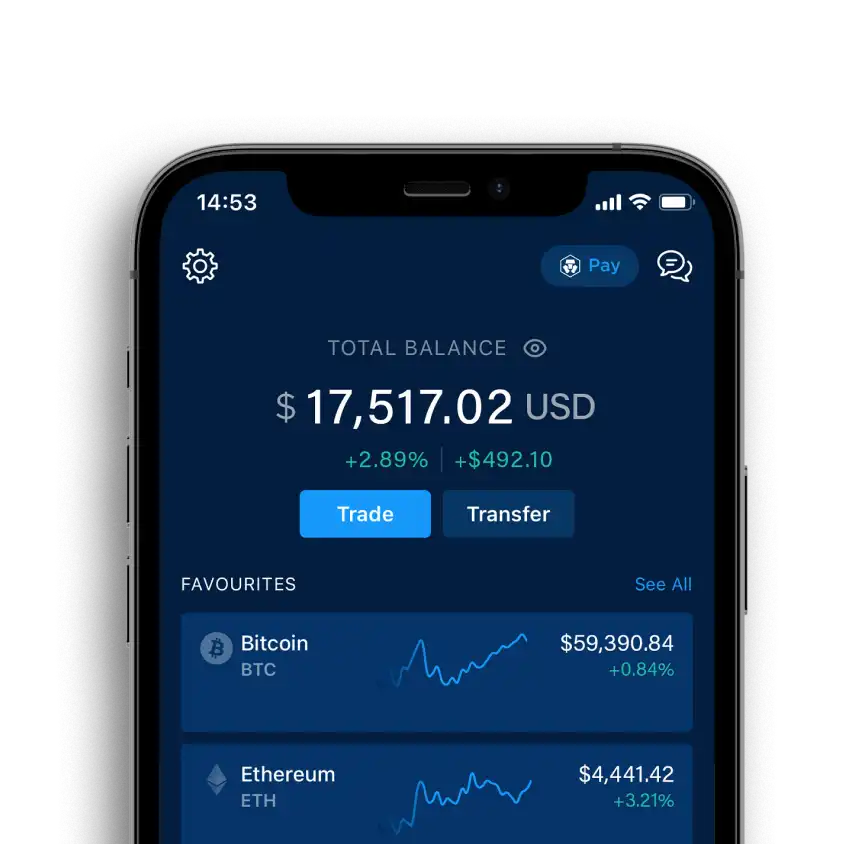

Comience a utilizar Crypto Grid Trading con Crypto.com Exchange’s Grid Trading Bot

Los Grid Trading Bots están disponibles en el Crypto.com Exchange.

Los usuarios pueden utilizar el modo Auto para configurar un Grid Trading Bot en cuestión de segundos o ajustar los parámetros de su bot con el modo Avanzado. Esto se aplica a todos los pares de negociación de la bolsa Crypto.com, incluidos los más populares como ETH/USDT, BTC/USDT y ETH/BTC.

Los usuarios pueden simplemente navegar a cualquiera de las siguientes páginas en la Bolsa Crypto.com para crear un Grid Trading Bot para el mercado spot:

¿Y lo mejor? Los usuarios no incurrirán en tasas o cargos adicionales por utilizar el Grid Trading Bot. Se puede crear un número ilimitado de Grid Trading Bots en las versiones web de escritorio y móvil de la Bolsa Crypto.com.

Visite nuestro blog y FAQs para más detalles sobre el Grid Trading Bot.

Diligencia debida e investigación propia

Todos los ejemplos que figuran en este artículo son meramente informativos. No debe interpretar dicha información u otro material como asesoramiento jurídico, fiscal, de inversión, financiero, de ciberseguridad o de otro tipo. Nada de lo aquí contenido constituirá una solicitud, recomendación, aprobación u oferta por parte de Crypto.com para invertir, comprar o vender monedas, tokens u otros criptoactivos. Los rendimientos de la compra y venta de criptoactivos pueden estar sujetos a impuestos, incluido el impuesto sobre plusvalías, en su jurisdicción. Las descripciones de los productos o características de Crypto.com son meramente ilustrativas y no constituyen una aprobación, invitación o solicitud.

Los resultados pasados no garantizan ni predicen los resultados futuros. El valor de los criptoactivos puede aumentar o disminuir, y usted podría perder la totalidad o una parte sustancial del precio de compra. Cuando evalúe un criptoactivo, es esencial que investigue y actúe con la diligencia debida para tomar la mejor decisión posible, ya que cualquier compra será de su exclusiva responsabilidad.

Compartir con amigos

Artículos relacionados

Cryptocurrency Trading Pairs: A Beginner’s Guide

Cryptocurrency Trading Pairs: A Beginner’s Guide

Cryptocurrency Trading Pairs: A Beginner’s Guide

What Are Smart Contracts and Why Are They Important for Ethereum?

What Are Smart Contracts and Why Are They Important for Ethereum?

What Are Smart Contracts and Why Are They Important for Ethereum?

Ethereum Wallets: What Are They and Is One Needed?

Ethereum Wallets: What Are They and Is One Needed?

Ethereum Wallets: What Are They and Is One Needed?

¿Todo listo para comenzar tu viaje por el mundo de las criptomonedas?

Obtén tu guía paso a paso para abriruna cuenta con Crypto.com

Al hacer clic en el botón Enviar, reconoces haber leído el aviso de privacidad de Crypto.com donde explicamos cómo usamos y protegemos tus datos personales.