Anahtar Çıkarımlar:

- Ana kripto opsiyon türleri aramalar ve koymalardır. Ticaret stratejileri oluşturmak için farklı şekillerde birleştirilebilirler.

- Kapalı çağrılardan demir kelebeklere kadar kripto opsiyon stratejileri, farklı piyasa senaryoları altında riski potansiyel olarak sınırlandırmaya ve getirileri en üst düzeye çıkarmaya yardımcı olabilir.

Kripto opsiyonları genellikle karmaşık ticaret araçları olarak görülse de, bir yatırımcının riski sınırlamaya ve getiriyi en üst düzeye çıkarmaya yardımcı olmak için kullanabileceği birçok strateji vardır. İşte her kripto yatırımcısının bilmesi gereken 10 yaygın opsiyon stratejisi.

Kripto türevleri, opsiyonlar ve vadeli işlemler hakkında daha fazla bilgi için tanıtım rehberi.

1. Teminatlı Çağrı

Kapalı çağrı, bir varlık satın almayı ve bu varlık üzerindeki bir çağrıyı kısaltmayı içerir. Bu strateji genellikle varlığın fiyatının fazla hareket etmesi beklenmediğinde kullanılır. Kısa çağrı, bir miktar gelir (yani opsiyon primi) elde edilmesini sağlar. Buradaki değiş tokuş, tüccarın varlığı belirli bir fiyattan (yani kısa çağrı kullanım fiyatı) satmaya istekli olması gerektiğidir.

Örneğin, bir yatırımcının bir varlık üzerinde, alım opsiyonu başına 100 birimlik bir varlığı temsil eden bir alım opsiyonu kullandığını varsayalım. Yatırımcının satın aldığı her 100 birim varlık için aynı anda bir alım opsiyonu satılacaktır. Fiyatın artması ve çağrının kullanılması durumunda, yatırımcının kısa çağrı yükümlülüğü uzun varlık pozisyonu tarafından karşılanır.

2. Koruyucu Put (Evli Put)

Bu stratejide, bir tüccar eş zamanlı olarak bir varlık satın alır ve aynı varlığın eşdeğer sayıda ilişkili birimi için opsiyon koyar.

Bir tüccar, bir varlığı elinde tutarken aşağı yönlü riskini korumanın bir yolu olarak bu stratejiyi kullanmayı seçebilir. Bu strateji, varlığın fiyatının keskin bir şekilde düşmesi durumunda bir fiyat tabanı oluşturarak bir sigorta poliçesine benzer şekilde işlev görür.

3. Koruyucu Yaka

Koruyucu yaka stratejisi, bir varlıkta uzun bir pozisyonun yanı sıra eş zamanlı olarak bir satım opsiyonu satın almak ve bir alım opsiyonu satmaktan oluşur. Dayanak varlık ve vade tarihi aynı olmalıdır ve hem put hem de call tipik olarak Out-of-the-Money’dir (OTM). Bu strateji genellikle yatırımcılar tarafından bir varlıktaki uzun pozisyon önemli kazançlar elde ettikten sonra kullanılır. Yatırımcıların, varlık fiyatı düştüğünde uzun put kazançları olarak aşağı yönlü korumaya sahip olmalarını sağlar. Bununla birlikte, varlık fiyatının yükselmesi halinde kısa çağrının potansiyel ilave kazançları sınırlaması da bir değiş tokuştur.

4. Uzun Çağrı Spreadi

Bu, aynı vade tarihine ancak farklı bir kullanım fiyatına sahip aynı türden opsiyonların (satım veya alım) eşzamanlı olarak alınıp satılmasını içeren bir tür dikey yayılma stratejisidir.

Uzun çağrı yayma stratejisinde, bir tüccar aynı anda belirli bir kullanım fiyatından çağrı satın alırken, aynı sayıda çağrıyı daha yüksek bir kullanım fiyatından satar. Her iki alım opsiyonu da aynı vade tarihine ve dayanak varlığa sahiptir. Bu tür dikey yayılma stratejisi genellikle bir tüccar dayanak varlıkta yükselişe geçtiğinde ve fiyatında ılımlı bir artış beklediğinde kullanılır. Bu stratejiyi kullanarak, yukarı taraf biraz sınırlıdır, ancak harcanan net prim azaltılmalıdır (sadece bir çağrı satın almaya kıyasla).

5. Uzun Satış Spreadi

Uzun put spread stratejisi, dikey spread’in başka bir şeklidir. Bu stratejide, tüccar eş zamanlı olarak belirli bir kullanım fiyatından satım opsiyonu satın alırken aynı sayıda satım opsiyonunu daha düşük bir kullanım fiyatından satar. Her iki opsiyon da aynı dayanak varlık için satın alınır ve aynı vade tarihine sahiptir. Bu strateji genellikle tüccarın dayanak varlık hakkında düşüş hissine sahip olduğu ve varlığın fiyatının düşmesini beklediği durumlarda kullanılır. Strateji hem sınırlı kayıplar hem de sınırlı kazançlar sunar.

6. Uzun Straddle

Uzun bir straddle opsiyon stratejisi, bir tüccar aynı dayanak varlık üzerinde aynı kullanım fiyatı ve vade tarihi ile eşzamanlı olarak bir alım ve satım opsiyonu satın aldığında ortaya çıkar. Bir tüccar, dayanak varlığın fiyatının belirli bir aralıktan çıkacağına inandığında, ancak hareketin hangi yönde olacağından emin olmadığında genellikle bu stratejiyi kullanır. Aynı zamanda, yatırımcının yaşayabileceği maksimum zarar, her iki opsiyon sözleşmesinin toplam maliyeti ile sınırlıdır.

7. Uzun Boğma

Uzun strangle opsiyon stratejisinde, yatırımcı aynı anda aynı dayanak varlık üzerinde aynı vade tarihine sahip bir Out-of-the-Money (OTM) alım opsiyonu ve bir OTM satım opsiyonu satın alır. Bu stratejiyi kullanan bir tüccar, dayanak varlığın fiyatının çok büyük bir hareket yaşayacağına inanır, ancak hareketin hangi yöne gideceğinden emin değildir. Strangle’lar genellikle straddle’lardan daha ucuzdur çünkü satın alınan opsiyonlar OTM opsiyonlarıdır.

8. Uzun Çağrı Kelebek Spreadi

Kelebek spread, boğa ve ayı spreadlerini sabit bir risk ve sınırlandırılmış karla birleştiren bir opsiyon stratejisidir.

Çağrı seçeneklerini kullanan uzun bir kelebek yayılmasında, bir tüccar hem bir boğa yayılma stratejisini hem de bir ayı yayılma stratejisini birleştirir. Ayrıca üç farklı kullanım fiyatı kullanmaktadırlar. Tüm opsiyonlar aynı dayanak varlık ve vade tarihi içindir.

9. Demir Condor

Demir kondor stratejisinde, tüccar aynı anda bir boğa satış spreadi (bir Para Dışı (OTM) satış ve daha düşük bir grevin bir OTM satışını satın alır) ve bir ayı çağrı spreadi (bir OTM çağrısı satar ve daha yüksek bir grevin bir OTM çağrısı satın alır) tutar. Tüm opsiyonlar aynı vade tarihine sahiptir ve aynı dayanak varlıktan oluşur. Tipik olarak, satım ve alım tarafları aynı yayılma genişliğine sahiptir. Bu ticaret stratejisi, yapı üzerinde net bir prim kazandırır ve düşük volatilite yaşayan bir varlıktan yararlanmak için tasarlanmıştır. Birçok tüccar bu stratejiyi, az miktarda prim kazanma olasılığı yüksek olduğu için kullanır.

10. Demir Kelebek

Demir kelebek stratejisi demir kondora benzer çünkü tüccar bir put satar ve farklı kullanım fiyatlarından başka bir put satın alır (ve aynı zamanda çağrılarla da). Tüm opsiyonlar aynı vade tarihine sahiptir ve aynı dayanak varlıktan oluşur.

Son Sözler – Kripto Opsiyonları Ticareti

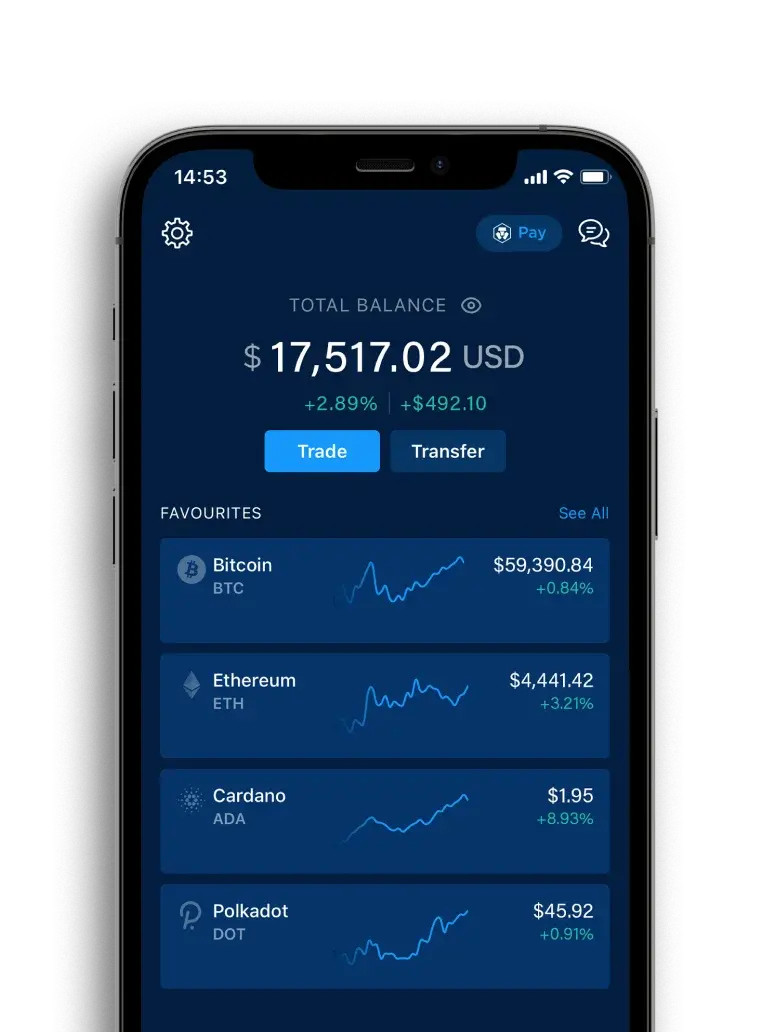

Bu stratejiler, Crypto.com Borsası gibi opsiyon ticareti platformlarında yaygın olarak kullanılmaktadır. Alternatif olarak, opsiyonlar hakkında daha fazla bilgi edinmek isteyenler için, Opsiyonları Greekslerle Yönetmek başlıklı makalemiz opsiyon yatırımcıları için bu hayati risk yönetimi aracını açıklamaktadır.

Durum Tespiti ve Kendi Araştırmanızı Yapın

Bu makalede listelenen tüm örnekler yalnızca bilgilendirme amaçlıdır. Bu tür bilgileri veya diğer materyalleri yasal, vergi, yatırım, finansal veya diğer tavsiyeler olarak yorumlamamalısınız. Burada yer alan hiçbir şey, Crypto.com tarafından herhangi bir dijital varlığa yatırım yapmak, satın almak veya satmak için bir talep, öneri, onay veya teklif teşkil etmeyecektir. Dijital varlıkların alım satımından elde edilen getiriler, kendi yargı bölgenizde veya vergi amaçlı olarak ikamet ettiğiniz yargı bölgelerinde sermaye kazancı vergisi ve/veya gelir vergisi dahil olmak üzere vergiye tabi olabilir. Crypto.com ürünlerinin veya özelliklerinin herhangi bir açıklaması yalnızca açıklama amaçlıdır ve bir onay, davet veya talep teşkil etmez.

Ayrıca, Crypto.com Borsası ve burada açıklanan ürünler Crypto.com Ana Uygulamasından farklıdır ve Crypto.com Borsasındaki ürün ve hizmetlerin kullanılabilirliği yargı yetkisi sınırlarına tabidir. Crypto.com Borsasına erişmeden önce, lütfen aşağıdaki bağlantılara bakın ve Spot Ticaret ve Marj Ticareti için coğrafi olarak kısıtlanmış herhangi bir yargı alanında olmadığınızdan emin olun.

Geçmiş performans, gelecekteki performansın garantisi veya öngörücüsü değildir. Dijital varlıkların değeri artabilir veya azalabilir ve satın alma fiyatınızın tamamını veya önemli bir miktarını kaybedebilirsiniz. Dijital bir varlığı değerlendirirken, mümkün olan en iyi kararı vermek için kendi araştırmanızı ve durum tespitinizi yapmanız çok önemlidir, çünkü herhangi bir satın alma işlemi tamamen sizin sorumluluğunuzda olacaktır.