Uma bolsa é um mercado de transacções. Este artigo descreve em pormenor as funções básicas das bolsas de criptomoedas, o seu funcionamento e os tipos de ordens e transacções que pode executar.

O que é um intercâmbio?

Uma bolsa é um mercado onde compradores e vendedores se reúnem para comprar e vender activos a preços específicos. O tipo com o qual está mais familiarizado é provavelmente uma bolsa de criptomoedas, onde as criptomoedas podem ser negociadas em comparação com moedas fiduciárias ou outras criptomoedas. Existem também outros tipos de trocas denominadas “token swappers”, onde se pode comprar ou vender a preços determinados por um algoritmo.

As bolsas existem como um local onde os participantes no mercado podem efetuar transacções sem necessidade de encontrar um comprador ou vendedor disposto a negociar com eles. A negociação através de uma bolsa é altamente preferível para os comerciantes, uma vez que um grande número de utilizadores está reunido num único local, o que permite uma maior liquidez e melhores preços. Descreveremos estes conceitos mais adiante neste artigo.

Pares de negociação

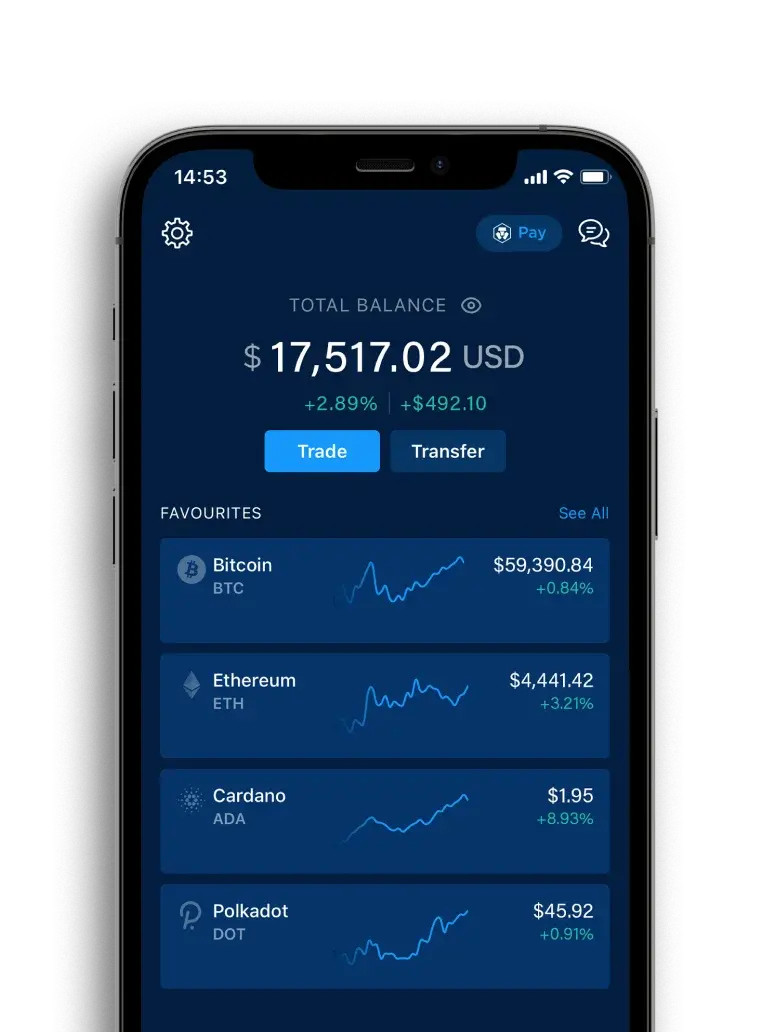

Muitas bolsas e aplicações, incluindo a aplicação da Crypto.com, suportam pares cripto-fiat, na maioria das vezes dólares americanos. Um par de transacções indica-lhe quais as moedas que pode trocar entre si. Por exemplo, o BTC/USD permite-lhe comprar bitcoin com dólares americanos ou vender bitcoin por dólares americanos. Existem também pares cripto-cripto, como BTC/USDT, ETH/BTC, etc. Abaixo estão alguns exemplos dos pares de negociação que a nossa bolsa suporta.

Pares Bitcoin-Crypto

Pares cripto-USDT

Execução da sua encomenda

Assim que tiver depositado moeda fiduciária na bolsa ou introduzido os dados do seu cartão de crédito (se a bolsa suportar cartões de crédito), está pronto para executar a sua primeira transação. Pode agora fazer uma encomenda para comprar a sua criptomoeda preferida.

Depois de clicar em “enviar”, a bolsa irá automaticamente fazer corresponder a sua ordem com a(s) oferta(s) de preço mais baixo nos seus sistemas. Em seguida, subtrai a moeda fiduciária correspondente da sua conta e credita-lhe a propriedade do token que acabou de comprar. Quando a ordem é correspondida, diz-se que está preenchida.

Tipos básicos de encomenda

Quando um participante no mercado pretende efetuar transacções numa bolsa, existem dois tipos principais de ordens que são normalmente utilizados: uma ordem de mercado ou uma ordem com limites.

As ordens de mercado são efectuadas a mercado, o que significa que os investidores gostariam de executar a sua transação imediatamente, ao preço que estiver disponível no momento.

As ordens limitadas, por outro lado, permitem que os operadores especifiquem um preço ao qual gostariam de efetuar a transação e não são executadas até serem correspondidas com a ordem de outra pessoa.

Por outras palavras, a diferença entre ordens de mercado e ordens de limite é o seu nível de urgência. Os operadores que utilizam ordens de mercado dão prioridade ao imediatismo e à certeza da execução da transação em detrimento do preço, enquanto as ordens com limites permitem que os operadores atrasem a execução da sua ordem (aceitando o risco de esta poder nunca ser executada) em troca de um preço melhor.

Encomendar livros

A maior parte das bolsas utiliza livros de ordens, que são uma coleção de ordens com limites a que os participantes no mercado estão dispostos a comprar ou vender. A imagem abaixo é um exemplo de um livro de encomendas de bitcoin em ação. Os utilizadores desta bolsa estão dispostos a comprar 2,006986 BTC a $5.885,80, 5,1803 a $5.887,91, enquanto estão dispostos a vender 0,0002 unidades a $5.885,21, 0,009822 a $5.881,71, e assim por diante.

Quando um utilizador pretende comprar 4 BTC no mercado, tem de comprar primeiro as 2,006986 unidades a $5.885,80 e depois o resto da sua encomenda a $5.887,91. O preço médio pago é, por conseguinte, de 5 886,85 euros.

Os preços no topo são designados por “oferta” ou “pedido”, uma vez que representam as fichas em “oferta” ou o “preço pedido”. Os números verdes representam a oferta, onde outros negociantes estão a “licitar” para comprar.

Spread Bid-Ask

Repare-se que no livro de ordens acima, existe uma diferença entre o pedido com a cotação mais baixa e a oferta com a cotação mais alta. Este é o chamado bid-ask ou bid-offer spread.

Porque é que existe o diferencial entre a oferta e a procura? Recorde-se o exemplo anterior, quando o utilizador comprou 4 BTC no mercado, teve de comprar os BTC em oferta aos preços que os outros comerciantes tinham especificado. Se esse mesmo utilizador tivesse colocado uma ordem de limite para comprar 4 BTC a $5.885,21, poderia ter conseguido comprar BTC um pouco mais barato do que os $5.887,91 que pagou.

Podemos ver que as ordens de mercado são utilizadas por operadores que exigem liquidez imediata, pagando a diferença entre o preço de compra e o preço de venda. Assim, o diferencial entre a oferta e a procura representa o preço da liquidez. Nos mercados financeiros, a utilização de uma ordem de mercado é designada por “crossing the spread”.

Desvio de preços

Voltando ao exemplo anterior, o nosso comerciante comprou 4 BTC. Após a sua transação, o livro de ordens alterou-se, uma vez que a ordem limitada a $5.885,80 está agora preenchida. Se aparecesse outra pessoa que quisesse comprar imediatamente, teria de comprar à melhor oferta seguinte de 5 887,91 dólares. Por outras palavras, o nosso comerciante movimentou o mercado enquanto comprava. O movimento de preços que ocorre durante a execução da ordem é designado por derrapagem de preços.

Profundidade do mercado

E se, em vez disso, houvesse 5 BTC no mercado a 5.885,80 dólares? O nosso comerciante poderia ter comprado os 4 BTC ao preço mais baixo, limitando a sua derrapagem de preços. Por outro lado, e se houvesse apenas 1 BTC em oferta por $5.885,80, com a oferta mais alta seguinte a ser $5.900? Nesse caso, a nossa ordem de mercado para comprar 4 BTC teria sido executada a um preço muito mais elevado.

O efeito da derrapagem dos preços é a razão pela qual é importante que as bolsas tenham uma profundidade de mercado suficiente, caso contrário, a transação torna-se muito onerosa para os participantes no mercado. Quanto maior for a profundidade do mercado (ou seja, as quantidades de cada lado da carteira de encomendas), menor será a derrapagem.

A profundidade do mercado é normalmente representada por um gráfico que mostra as ofertas de compra e venda a cada preço, como abaixo. Gráficos como este permitem aos investidores estimar a suscetibilidade do preço a grandes ordens de compra ou venda e avaliar os níveis de suporte e resistência prováveis.

Criadores de mercado vs. compradores

Se “cruzar o spread” significa pagar o spread bid-ask, então alguém deve ter lucrado. Mas quem? Em termos muito simples, este lucro vai para os operadores que utilizam ordens de limite, conhecidos como criadores de mercado, enquanto os operadores que utilizam ordens de mercado são designados por tomadores de mercado, ou tomadores de preços.

O nome dos criadores de mercado deve-se ao facto de as suas ordens limitadas combinadas constituírem a totalidade do livro de ordens, que representa o estado do mercado. Os tomadores de mercado, por outro lado, concordam com os preços listados no livro de ordens e executam a sua transação imediatamente.

A Crypto.com tem um sistema de níveis VIP que oferece taxas mais baixas para os criadores no primeiro nível VIP, pelo que pode poupar nas taxas utilizando ordens de limite. Os utilizadores podem subir de nível VIP ao atingirem marcos de volume mensais. Podem ser obtidos descontos adicionais ao bloquear tokens CRO na plataforma. A tabela completa de taxas pode ser consultada abaixo ou na nossa página de Taxas de Negociação.

Tipos de encomenda avançados

Agora que compreendemos os conceitos básicos das bolsas, vamos analisar alguns tipos de ordens mais complexos que poderá encontrar ou mesmo utilizar nas suas transacções.

Ordens de paragem

As ordens de paragem são ordens condicionais para executar uma ordem de mercado quando o preço de compra ou de venda atinge ou ultrapassa um determinado nível. As ordens de paragem são úteis porque não aparecem no livro de ordens e são invisíveis para os outros participantes no mercado, permitindo ainda aos operadores especificar um preço. No entanto, tenha cuidado ao utilizar ordens stop, especialmente quando a quantidade transaccionada é grande ou se o mercado não tiver liquidez – as ordens stop convertem-se em ordens de mercado quando o preço atinge um determinado nível, pelo que pode haver uma derrapagem substancial. As ordens de paragem são mais frequentemente utilizadas para definir paragens de perda, uma vez que dão prioridade à execução da ordem em detrimento da obtenção de um preço melhor.

Ordens stop-limit

As ordens stop-limit são semelhantes às ordens stop, exceto que uma ordem limite é colocada quando o preço especificado é atingido. Isto dá aos participantes no mercado um maior controlo sobre o preço de execução. No entanto, tal como as ordens com limites, não existe qualquer garantia de que a ordem será executada, especialmente se o preço ultrapassar rapidamente o seu nível de preço limite.

Encomendas de icebergs

As ordens iceberg significam que uma ordem é dividida em ordens limitadas mais pequenas, cada uma executada após a anterior ter sido executada. As ordens iceberg são particularmente úteis quando se negoceiam grandes quantidades para esconder do mercado o verdadeiro tamanho da ordem. Algumas bolsas permitem mesmo que os utilizadores definam ordens iceberg com variação aleatória da quantidade de cada lote e dos limites superior e inferior do preço.

Eis um exemplo de uma ordem iceberg para vender 630 BTC em seis lotes mais pequenos:

Todos os tipos de ordens acima referidos dão aos operadores a possibilidade de mascarar as suas intenções de compra ou venda, especialmente no caso de ordens maiores, o que encorajaria outros operadores a comprar ou vender, sabendo que existe uma ordem de grande dimensão pendente no mercado.

Outro tipo de ordem que é útil é a ordem Um-cancela-o-outro ou OCO. Uma ordem OCO é composta por duas ordens stop ou limitadas a preços diferentes, em que a primeira ordem a ser executada cancelará a outra. Isto pode ser útil se um operador vir níveis de resistência e de suporte acima e abaixo do preço atual e desejar comprar o token se o preço subir ou vender se o nível de suporte for ultrapassado. Neste caso, o comerciante colocaria uma ordem OCO com uma paragem de compra logo acima da resistência e uma paragem de venda logo abaixo do suporte.

Medição da liquidez

Voltando ao tema da liquidez e da profundidade do mercado, como é que sabemos se um ativo é líquido ou ilíquido? A liquidez é a facilidade com que os participantes no mercado podem transacionar com uma derrapagem mínima dos preços, tendo em conta uma determinada dimensão da transação.

Então, como é que medimos a liquidez? A métrica mais comummente utilizada é o volume de transacções, a quantidade de um título transaccionado durante um período de tempo específico (normalmente diário). Existem outros métodos, mas para já vamos concentrar-nos no volume.

O volume é a forma mais direta de medir a atividade de um mercado, o que constitui um indicador fiável de liquidez. Por um lado, um maior volume de transacções está associado a um maior número de participantes no mercado e, consequentemente, a um maior número de criadores de mercado. Desta forma, o aumento da concorrência entre os criadores de mercado conduzirá, em geral, a preços mais competitivos no livro de ordens, reduzindo o diferencial entre as ofertas de compra e venda e aumentando a capacidade do mercado para absorver grandes transacções. Tudo o resto constante, um maior volume equivale a mais liquidez e a uma melhor descoberta de preços.

Volume e liquidez nas criptomoedas

Tal como nos mercados tradicionais, o volume das criptomoedas é uma das métricas mais importantes a ter em conta. O volume diz-nos quantos compradores e vendedores estão interessados em negociar o token e, indiretamente, dá-nos uma ideia de quantos criadores de mercado existem, do impacto do preço de uma determinada dimensão de ordem e da probabilidade de recebermos um preço justo por uma determinada moeda.

A ferramenta mais amplamente disponível para acompanhar os volumes de tokens é o CoinMarketCap, que lista as métricas de liquidez de tokens publicamente disponíveis.

Tão importante quanto o volume de tokens é o volume de trocas. Se tudo o resto for igual, uma bolsa com mais volume será capaz de executar as suas transacções a melhores preços. No entanto, confiar apenas nas estatísticas da CoinMarketCap não lhe dará a história completa.

Negociação de lavagem

Wash trading é a prática de manipular os volumes numa bolsa. Isto acontece quando a bolsa facilita transacções em que os tokens não mudam efetivamente de propriedade efectiva, ou seja, a bolsa negoceia na sua própria plataforma, ou incentiva outros a fazê-lo. Os tokens não mudam de facto de mãos e são simplesmente passados através da bolsa para aumentar os números de volume como uma manobra de marketing. Esta prática está tão generalizada em muitas bolsas – um relatório apresentado à SEC pela Bitwise concluiu que 95% dos volumes de transacções em bolsas não regulamentadas são falsos.

Os números do volume principal no CoinMarketCap são relatados sem quaisquer ajustes para remover o efeito da negociação de lavagem, portanto, os comerciantes devem ter cuidado antes de tirar conclusões sobre a liquidez de uma determinada troca ou token.

Medir a verdadeira liquidez

Com a prevalência de wash trading e números de volume pouco fiáveis, como podem os comerciantes da comunidade cripto medir a verdadeira liquidez?

Há várias formas de o fazer:

1) Podemos selecionar e eliminar os números de volume fornecidos pelas bolsas suspeitas de utilizarem o wash trading em grande escala

2) Utilizar outras métricas, como a percentagem de impacto no preço de uma encomenda de 1 milhão de dólares, como neste painel de controlo da Messari

Em resposta às críticas sobre a qualidade dos dados, o CoinMarketCap implantou duas métricas adicionais para medir a liquidez: volume ajustado e liquidez. Embora a metodologia utilizada para ajustar estes valores não seja clara, podemos ver claramente que os volumes ajustados são inferiores às estatísticas de volumes não limpos.

Conclusão

Agora que tem uma compreensão básica dos mecanismos que estão por detrás de uma bolsa, o que é a liquidez e como medi-la, esperamos que possa levar este conhecimento para a negociação. Registe-se na Crypto.com Exchange se ainda não o fez e ponha a teoria em prática.

Referências

1. Lesia Dubenko (maio de 2019). 95% dos volumes de transação são falsos. Nada com que se preocupar, diz a Bitwise. Obtido em https://www.altcoinbuzz.io/cryptocurrency-news/finance-and-funding/95-of-trading-volumes-are-fake-nothing-to-worry-about-says-bitwise/