Una borsa è un mercato per il commercio. Questo articolo illustra le funzioni di base delle borse di criptovalute, il loro funzionamento e i tipi di ordini e operazioni che è possibile eseguire.

Che cos’è uno scambio?

Una borsa è un mercato in cui acquirenti e venditori si incontrano per acquistare e vendere beni a prezzi specifici. Il tipo più familiare è probabilmente la borsa delle criptovalute, in cui le criptovalute possono essere scambiate rispetto alle valute fiat o ad altre criptovalute. Esistono anche altri tipi di scambi, chiamati token swapper, in cui è possibile acquistare o vendere a prezzi determinati da un algoritmo.

Le borse esistono come luogo in cui i partecipanti al mercato possono effettuare transazioni senza dover trovare un acquirente o un venditore disposto a trattare con loro. Il trading attraverso una borsa è altamente preferibile per i trader, poiché un gran numero di utenti è riunito in un unico luogo, il che consente una maggiore liquidità e prezzi migliori. Descriveremo questi concetti più avanti in questo articolo.

Trading di coppie

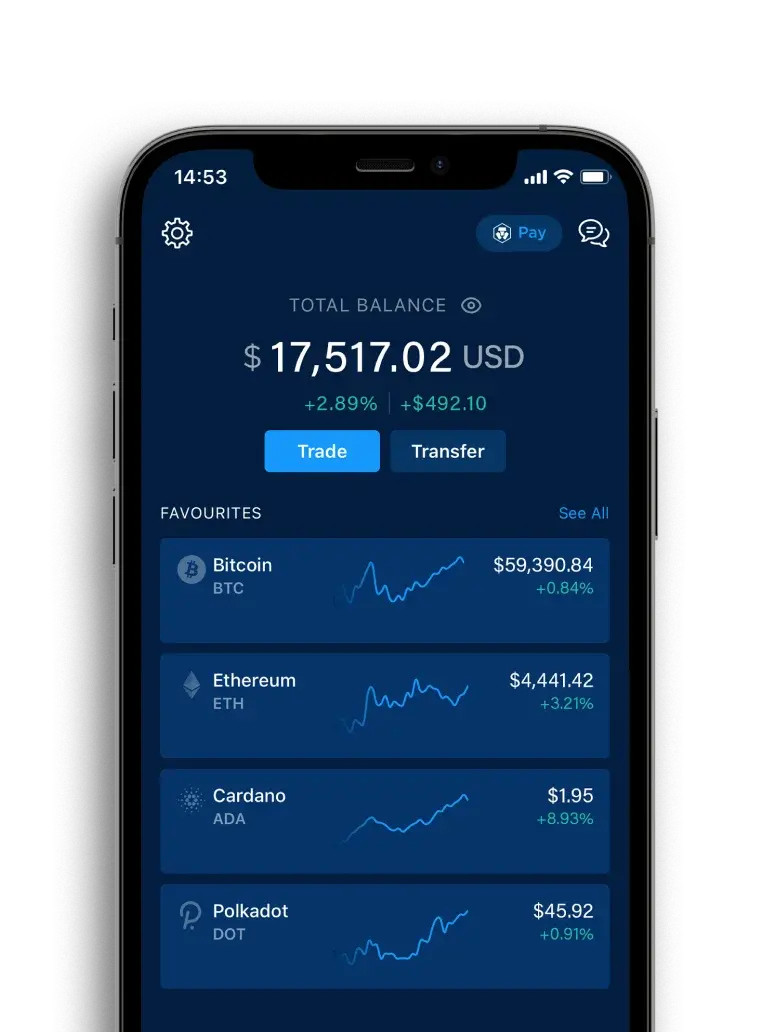

Molte borse e app, tra cui l’app di Crypto.com, supportano coppie di criptovalute, spesso il dollaro USA. Una coppia di trading indica quali valute possono essere scambiate tra loro. Ad esempio, BTC/USD consente di acquistare bitcoin in dollari USA o di vendere bitcoin in dollari USA. Esistono anche coppie di criptovalute, come BTC/USDT, ETH/BTC e così via. Di seguito sono riportati alcuni esempi di coppie di trading supportate dalla nostra borsa.

Coppie Bitcoin-Crypto

Coppie cripto-USDT

Esecuzione dell’ordine

Una volta depositata la valuta fiat sull’exchange o inseriti i dati della carta di credito (se l’exchange supporta le carte di credito), si è pronti a eseguire la prima operazione. Ora è possibile effettuare un ordine per acquistare la criptovaluta preferita.

Una volta premuto il tasto “Invia”, la borsa abbinerà automaticamente il vostro ordine con l’offerta o le offerte più convenienti presenti nei suoi sistemi. Il sistema sottrarrà quindi la corrispondente valuta fiat dal vostro conto e vi accrediterà la proprietà del token appena acquistato. Una volta che l’ordine è stato eseguito, si dice che è stato riempito.

Tipi di ordine di base

Quando un operatore di mercato desidera operare in borsa, di solito vengono utilizzati due tipi di ordini principali: un ordine di mercato o un ordine limite.

Gli ordini di mercato vengono eseguiti a mercato, il che significa che i trader desiderano eseguire la loro operazione immediatamente, a qualsiasi prezzo disponibile in quel momento.

Gli ordini limite, invece, consentono agli operatori di specificare un prezzo al quale desiderano effettuare la transazione e non vengono eseguiti finché non vengono abbinati all’ordine di qualcun altro.

In altre parole, la differenza tra ordini di mercato e ordini con limite è il loro livello di urgenza. I trader che utilizzano gli ordini di mercato danno priorità all’immediatezza e alla certezza dell’esecuzione dell’operazione rispetto al prezzo, mentre gli ordini limite consentono ai trader di ritardare l’esecuzione dell’ordine (accettando il rischio che non venga mai eseguito) in cambio di un prezzo migliore.

Ordina i libri

La maggior parte delle borse valori utilizza i libri degli ordini, ovvero una raccolta di ordini limite a cui i partecipanti al mercato sono disposti ad acquistare o vendere. L’immagine che segue è un esempio di un order book di bitcoin in azione. Gli utenti di questo exchange sono disposti ad acquistare 2,006986 BTC a 5.885,80 dollari, 5,1803 a 5.887,91 dollari, mentre sono disposti a vendere 0,0002 unità a 5.885,21 dollari, 0,009822 a 5.881,71 dollari e così via.

Quando un utente desidera acquistare 4 BTC sul mercato, deve prima acquistare le 2,006986 unità a 5.885,80 dollari, poi il resto dell’ordine a 5.887,91 dollari. Il prezzo medio pagato è quindi di 5.886,85 dollari.

I prezzi in alto sono chiamati offerta o richiesta, in quanto rappresentano i gettoni in “offerta” o il “prezzo richiesto”. I numeri verdi rappresentano l’offerta, in cui altri operatori fanno “offerte” per acquistare.

Spread Bid-Ask

Si noti che nel portafoglio ordini di cui sopra c’è una differenza tra la domanda più bassa quotata e l’offerta più alta quotata. Si tratta del cosiddetto spread denaro-lettera o denaro-offerta.

Perché esiste lo spread denaro-lettera? Ricordiamo l’esempio precedente: quando l’utente ha acquistato 4 BTC sul mercato, ha dovuto comprare i BTC in offerta ai prezzi specificati dagli altri operatori. Se lo stesso utente avesse invece piazzato un ordine limite per acquistare 4 BTC a 5.885,21 dollari, avrebbe potuto acquistare BTC a un prezzo leggermente inferiore rispetto ai 5.887,91 dollari pagati.

Possiamo notare che gli ordini di mercato sono utilizzati dai trader che richiedono liquidità immediata, pagando la differenza tra il prezzo bid e ask. Pertanto, lo spread denaro-lettera rappresenta il prezzo della liquidità. Nei mercati finanziari, l’utilizzo di un ordine di mercato si chiama “attraversamento dello spread”.

Scorrimento dei prezzi

Tornando all’esempio precedente, il nostro trader ha acquistato 4 BTC. Dopo l’operazione, il portafoglio ordini è cambiato, in quanto l’ordine limite a 5.885,80 dollari è stato riempito. Se qualcun altro volesse comprare immediatamente, dovrebbe acquistare alla migliore offerta successiva di 5.887,91 dollari. In altre parole, il nostro trader ha spostato il mercato acquistando. Il movimento di prezzo che si verifica durante l’esecuzione dell’ordine è chiamato “price slippage”.

Profondità del mercato

E se invece ci fossero stati 5 BTC sul mercato a 5.885,80 dollari? Il nostro trader avrebbe potuto acquistare tutti e 4 i BTC al prezzo più basso, limitando il suo slittamento di prezzo. Al contrario, cosa sarebbe successo se ci fosse stato solo 1 BTC in offerta per 5.885,80 dollari, con l’offerta successiva più alta di 5.900 dollari? In tal caso, il nostro ordine di acquisto di 4 BTC sarebbe stato eseguito a un prezzo molto più alto.

L’effetto dello slittamento dei prezzi è il motivo per cui è importante che le borse abbiano una profondità di mercato sufficiente, altrimenti diventa molto costoso per i partecipanti al mercato effettuare transazioni. Maggiore è la profondità del mercato (cioè le quantità ai lati del portafoglio ordini), minore è lo slippage.

La profondità del mercato è tipicamente rappresentata da un grafico che mostra le offerte e i prezzi per ogni prezzo, come quello riportato di seguito. Grafici come questo consentono ai trader di stimare quanto il prezzo sia suscettibile di ordini di acquisto o di vendita di grandi dimensioni e di valutare i probabili livelli di supporto e resistenza.

Market Makers vs. Takers

Se “attraversare lo spread” significa pagare lo spread denaro-lettera, allora qualcuno deve averne tratto profitto. Ma chi? In parole povere, questo profitto va ai trader che utilizzano gli ordini limite, noti come market maker, mentre i trader che utilizzano gli ordini di mercato sono chiamati market taker o price taker.

I market maker devono il loro nome al fatto che i loro ordini limite combinati costituiscono l’intero portafoglio ordini, che rappresenta lo stato del mercato. I market taker, invece, si accordano con i prezzi indicati nel book degli ordini ed eseguono immediatamente la transazione.

Crypto.com ha un sistema di livellamento VIP che offre commissioni più basse per i maker al primo livello VIP, in modo da poter risparmiare sulle commissioni utilizzando ordini limite. Gli utenti possono passare ai livelli VIP raggiungendo obiettivi mensili di volume. Ulteriori sconti possono essere ottenuti bloccando i token CRO sulla piattaforma. La tabella completa delle commissioni può essere consultata di seguito o alla pagina delle commissioni di trading.

Tipi di ordine avanzati

Ora che abbiamo compreso le basi degli scambi, esaminiamo una serie di tipi di ordini più complessi che potreste incontrare o addirittura utilizzare nel vostro trading.

Ordini di arresto

Gli ordini di stop sono ordini condizionati all’esecuzione di un ordine di mercato quando il prezzo bid o ask raggiunge o supera un determinato livello. Gli ordini di stop sono utili perché non appaiono sul libro degli ordini e sono invisibili agli altri partecipanti al mercato, pur consentendo agli operatori di specificare un prezzo. Tuttavia, fate attenzione quando utilizzate gli ordini di stop, soprattutto se la quantità di operazioni è elevata o se il mercato è illiquido: gli ordini di stop si convertono in ordini di mercato una volta che il prezzo raggiunge un certo livello, per cui si potrebbe verificare uno slittamento sostanziale. Gli ordini di stop vengono utilizzati soprattutto per impostare gli stop-loss, in quanto privilegiano l’esecuzione dell’ordine rispetto all’ottenimento di un prezzo migliore.

Ordini stop-limit

Gli ordini stop-limit sono simili agli ordini stop, con la differenza che l’ordine limite viene inserito quando viene raggiunto il prezzo specificato. In questo modo gli operatori di mercato hanno un ulteriore controllo sul prezzo di esecuzione. Come per gli ordini limite, tuttavia, non c’è alcuna garanzia che l’ordine venga eseguito, soprattutto se il prezzo si muove rapidamente oltre il livello di prezzo dello stop-limit.

Ordini Iceberg

Gli ordini Iceberg significano che un ordine viene suddiviso in ordini limite più piccoli, ciascuno dei quali viene eseguito dopo l’esecuzione del precedente. Gli ordini Iceberg sono particolarmente utili quando si negoziano grandi quantità per nascondere al mercato la vera dimensione dell’ordine. Alcune borse consentono agli utenti di impostare ordini iceberg con variazioni casuali della quantità di ciascun lotto e dei limiti di prezzo superiore e inferiore.

Ecco un esempio di un ordine iceberg per vendere 630 BTC in sei lotti più piccoli:

Tutti i tipi di ordine sopra descritti consentono ai trader di mascherare le proprie intenzioni di acquisto o di vendita, soprattutto per gli ordini più grandi, incoraggiando gli altri trader ad acquistare o vendere sapendo che c’è un ordine di dimensioni superiori in sospeso sul mercato.

Un altro tipo di ordine utile è l’ordine One-cancels-the-other o OCO. Un ordine OCO è composto da due ordini stop o limit a prezzi diversi, dove il primo ordine eseguito annullerà l’altro. Questo potrebbe essere utile se un trader vede i livelli di resistenza e supporto sopra e sotto il prezzo corrente e desidera acquistare il token se il prezzo si rompe al rialzo o vendere se il livello di supporto viene rotto. In questo caso il trader piazzerebbe un ordine OCO con un buy stop appena sopra la resistenza e un sell stop appena sotto il supporto.

Misurare la liquidità

Tornando al tema della liquidità e della profondità del mercato, come facciamo a sapere se un asset è liquido o illiquido? La liquidità è la facilità con cui i partecipanti al mercato possono operare con uno slippage minimo dei prezzi, data una certa dimensione dell’operazione.

Come si misura la liquidità? La metrica più comunemente utilizzata è il volume degli scambi, ovvero la quantità di un titolo scambiato in un determinato periodo di tempo (tipicamente giornaliero). Esistono altri metodi, ma per ora ci concentreremo sul volume.

Il volume è il modo più diretto per misurare l’attività di un mercato e rappresenta un indicatore affidabile della liquidità. In primo luogo, un volume di scambi più elevato è associato a un maggior numero di partecipanti al mercato e, di conseguenza, a un maggior numero di market maker. In questo modo, l’aumento della concorrenza tra i market maker porterà generalmente a prezzi più competitivi sul libro ordini, riducendo lo spread denaro-lettera e aumentando la capacità del mercato di assorbire grandi transazioni. A parità di condizioni, un volume più elevato equivale a una maggiore liquidità e a una migliore scoperta dei prezzi.

Volume e liquidità delle criptovalute

Come nei mercati tradizionali, il volume delle criptovalute è una delle metriche più importanti da considerare. Il volume ci dice quanti acquirenti e venditori sono interessati a negoziare il token e, indirettamente, ci dà un indizio su quanti market maker ci sono, sull’impatto del prezzo di una determinata dimensione dell’ordine e sulla probabilità di ricevere un prezzo equo su una determinata moneta.

Lo strumento più diffuso per monitorare i volumi dei token è CoinMarketCap, che elenca le metriche di liquidità dei token disponibili pubblicamente.

Il volume dei token è altrettanto importante del volume degli scambi. A parità di condizioni, una borsa con un volume maggiore sarà in grado di eseguire le operazioni a prezzi migliori. Affidarsi esclusivamente alle statistiche di CoinMarketCap, tuttavia, non fornisce un quadro completo della situazione.

Wash trading

Il wash trading è la pratica di manipolare i volumi in borsa. Questo avviene quando la borsa facilita le transazioni in cui i token non cambiano effettivamente la proprietà effettiva, ossia quando la borsa negozia sulla propria piattaforma o incentiva altri a farlo. I token non cambiano effettivamente di mano e vengono semplicemente passati attraverso la borsa per incrementare i numeri del volume come manovra di marketing. Questa pratica è talmente diffusa tra molte borse – un rapporto presentato alla SEC da Bitwise ha concluso che il 95% dei volumi di scambio sulle borse non regolamentate è falso.

Le cifre del volume principale su CoinMarketCap sono riportate senza alcun aggiustamento per rimuovere l’effetto del wash trading, quindi i trader devono prestare attenzione prima di trarre conclusioni sulla liquidità di un determinato exchange o token.

Misurare la liquidità reale

Con la prevalenza del wash trading e i numeri di volume inaffidabili, come possono i trader della comunità delle criptovalute misurare la vera liquidità?

Ci sono diversi modi:

1) Possiamo selezionare ed eliminare i numeri di volume forniti dalle borse che si sospetta impieghino il wash trading su larga scala.

2) Utilizzare altre metriche, come l’impatto percentuale sul prezzo di un ordine da 1 milione di dollari, come in questo dashboard di Messari.

In risposta alle critiche sulla qualità dei dati, CoinMarketCap ha introdotto due ulteriori metriche per misurare la liquidità: il volume aggiustato e la liquidità. Sebbene la metodologia utilizzata per aggiustare questi dati non sia chiara, possiamo chiaramente vedere che i volumi aggiustati sono inferiori alle statistiche sui volumi non puliti.

Conclusione

Ora che avete una conoscenza di base dei meccanismi che stanno alla base di una borsa, di cosa sia la liquidità e di come la si misuri, speriamo che possiate trarre vantaggio da queste conoscenze nel trading. Se non l’avete ancora fatto, iscrivetevi a Crypto.com Exchange e mettete in pratica la teoria.

Riferimenti

1. Lesia Dubenko(maggio 2019). Il 95% dei volumi di trading sono falsi. Niente di cui preoccuparsi, dice Bitwise. Recuperato da https://www.altcoinbuzz.io/cryptocurrency-news/finance-and-funding/95-of-trading-volumes-are-fake-nothing-to-worry-about-says-bitwise/