Principaux enseignements :

- Les options sont principalement utilisées pour la couverture et la négociation des mouvements de prix. Bien que la plupart des types d’options soient complexes, le plafond et le plancher plafonnés des options UpDown peuvent aider les traders à réduire certains risques.

- Les positions de l’option UpDown se ferment automatiquement si le prix de l’actif sous-jacent touche un prix plafond ou plancher prédéterminé.

- Les avantages potentiels de la négociation d’options UpDown comprennent une protection intégrée grâce à des prix plancher et plafond clairement définis, la prise automatique de bénéfices et la limitation potentielle des pertes, l’obtention d’une exposition complète à un actif pour une fraction de son prix et la facilitation de la couverture pour des besoins spécifiques.

- Cependant, les options UpDown peuvent également limiter les profits. En outre, pour les traders qui souhaitent garder leur position ouverte plus longtemps, il existe un risque de fermeture prématurée des positions en cas de marchés volatils.

Qu’est-ce qu’une option ?

Les options sont un type de contrat dérivé qui donne à son détenteur le droit d’acheter des actions. le droit (c’est-à-dire l’option), mais pas l’obligation, acheter ou vendre un actif sous-jacent spécifique �à un prix déterminé (appelé prix d’exercice) jusqu’à une date future déterminée (également appelée date d’expiration). L’actif sous-jacent peut être une crypto-monnaie (BTC, ETH, CRO, etc.) ou d’autres actifs tels que des actions, des obligations, des matières premières et des devises. Les options sont généralement utilisées pour la couverture et la négociation des mouvements de prix.

Les options permettent aux utilisateurs d’être à découvert (c’est-à-dire de profiter même lorsque les prix baissent) et d’utiliser l’effet de levier pour obtenir une exposition importante avec un faible apport de capital. Ils sont également utilisés pour la couverture et la prévision des mouvements de prix.

La couverture, dans le trading de crypto-monnaies, consiste à ouvrir une position compensatoire d’un actif qui réduit le risque de prix d’une position existante. En d’autres termes, il est conçu pour réduire le risque d’une évolution défavorable du prix d’un autre actif cryptographique. Normalement, pour se couvrir, un trader prend la position opposée d’un actif lié ou d’un type de jeton basé sur l’actif à couvrir.

Pour en savoir plus sur les produits dérivés, les options et les contrats à terme, cliquez ici..

Que sont les options UpDown de haut en bas ?

Une option UpDown est un type particulier d’option qui se termine automatiquement si le prix de l’actif sous-jacent atteint un prix plafond ou plancher (à la hausse ou à la baisse) prédéterminé. Ces prix sont aussi parfois appelés prix de barrage.

Il ne faut pas confondre ce prix avec le prix d’exercice, qui est le prix auquel le détenteur de l’option achète ou vend l’actif s’il exerce son droit de le faire. Avec les options UpDown, il est possible de limiter à la fois les profits et les pertes en raison des prix Target et Stop, que nous examinons ci-dessous.

Les options UpDown sont assorties d’une protection intégrée à la hausse comme à la baisse.

- Lors de l’achat d’une option, le prix plafond est le niveau qui permet de prendre automatiquement un bénéfice (c’est-à-dire la cible). Cela permet d’éviter qu’un trader ne s’accroche trop longtemps à une transaction et ne risque de voir la tendance s’inverser. Le prix plancher est le niveau qui empêche le trader d’encourir des pertes supplémentaires (c’est-à-dire le stop).

- Lors de la vente d’une option, c’est l’inverse qui s’applique. Le prix plafond limite les pertes potentielles (c’est-à-dire le Stop), tandis que le prix plancher représente le potentiel de profit maximal (c’est-à-dire la Cible).

Comment fonctionnent les options de montée et de descente ?

Les traders peuvent choisir d’acheter ou de vendre une option UpDown en fonction de la direction dans laquelle ils pensent que le marché va évoluer.

- S’il pense que le prix d’un actif va augmenter, il peut acheter une option pour ouvrir une position longue.

- S’il pense que le prix de l’actif va diminuer, il peut vendre une option pour ouvrir une position courte.

Dans les deux cas, la valeur de l’option est la différence entre le prix cible et le prix stop. La perte maximale du trader est le coût qu’il a investi dans la transaction. Ce montant correspondra à la différence entre le prix actuel et le niveau Stop. Par exemple, supposons qu’un actif sous-jacent ait un prix indicatif actuel de 20 000 dollars et que le trader souhaite prendre une position longue sur une option avec un plancher de 19 900 dollars et un plafond de 20 400 dollars.

La valeur de cette option est donc de 500 dollars (prix plafond moins prix plancher). Cette information est connue à l’avance, de même que le profit et la perte maximum, lorsque le trader sélectionne le nombre d’options avant d’entamer une transaction. Comme indiqué ci-dessus, la perte maximale correspond au coût* qu’ils ont investi dans la transaction. Dans cet exemple, la perte maximale est de 100 $ (prix indicatif actuel moins prix plancher), soit le coût total* de l’entrée en position ; le profit maximal est de 400 $ (prix plafond moins prix indicatif actuel).

Voici ce qui se passe lorsque les traders ouvrent une position UpDown

Une fois que le trader a ouvert une position, trois résultats sont possibles. Imaginons qu’ils achètent une option UpDown, pensant que le prix de l’actif va augmenter. Voici trois scénarios possibles qui peuvent se produire par la suite :

- L’option expire sans avoir atteint le prix cible ou le prix stop. Si le prix à l’expiration est supérieur à celui de l’ouverture de la position, le trader reçoit un paiement. Si le prix à l’échéance est inférieur, ils prendront une perte sur la transaction. Le montant dépendra de l’évolution du marché, mais il se situera toujours entre le profit et la perte maximums possibles.

- Le poste est fermé :

- Le prix indicatif atteint le prix cible. La position est clôturée et l’option expire immédiatement. Le trader reçoit alors le paiement maximum, tel qu’il a été défini avant que la transaction ne soit effectuée.

- Le prix indicatif atteint le prix d’arrêt. La position est clôturée et l’option expire immédiatement. Le trader subit une perte, comme indiqué avant le placement de la transaction.

- La position est fermée de manière proactive avant l’expiration de l’option. Si le prix à la clôture est plus élevé que lors de la prise de position, le trader reçoit un paiement. Si le prix à la clôture est inférieur, ils prennent une perte sur la transaction. Le montant dépendra de l’évolution du marché, mais il se situera toujours entre le profit et la perte maximums possibles.

*Il est à noter que les gains/pertes maximums et les exemples ci-dessus n’incluent pas les frais que les traders doivent payer.

Avantages de UpDown Options

Protection intégrée.

Comme décrit précédemment, les traders connaîtront toujours leur profit et leur perte maximum à l’avance grâce aux prix barrières clairement indiqués. Cela limite potentiellement les pertes, car l’option se termine automatiquement lorsque le prix Stop est atteint. Il peut également empêcher un trader de conserver une transaction trop longtemps et de risquer un renversement de tendance en prenant automatiquement ses bénéfices lorsque le prix cible est atteint.

Couverture du risque par une position courte.

L’un des principaux avantages des options est qu’elles permettent aux opérateurs de couvrir les risques. Pour ce faire, ils ouvrent une position dans la direction opposée à leurs positions existantes. Si un trader détient un actif numérique sous-jacent dans son portefeuille et pense que son prix va baisser, il peut se couvrir en prenant une position courte avec les options UpDown. Cela peut permettre à un trader de compenser les pertes potentielles qu’il pourrait subir en détenant cet actif numérique particulier. Ils n’ont pas besoin de vendre l’actif numérique sous-jacent.

En outre, avec les options UpDown, les expositions seront couvertes à des prix spécifiques puisque le prix barrière sert de déclencheur pour le moment où l’option, et donc la couverture, prendront fin. Cela peut également s’avérer utile pour les traders qui n’ont besoin d’une couverture que pour les mouvements de prix à l’intérieur d’une certaine fourchette.

Une exposition complète à moindre coût.

Les options UpDown permettent de négocier les mouvements de prix de l’actif sous-jacent à une fraction du coût de sa détention, tout en permettant aux traders de profiter de l’intégralité des mouvements de prix de l’actif numérique. Par exemple, supposons que le BTC se négocie à 20 000 $ : si un trader achète une option UpDown pour 100 $ et que le prix du BTC augmente de 200 $, le trader réalisera un bénéfice net de 200 $ sur sa position (hors frais) ; cependant, si l’utilisateur achète 100 $ de BTC lui-même et que le prix du BTC augmente de 200 $, l’utilisateur ne gagnera qu’un dollar, soit une fraction de l’augmentation du prix.

Inconvénients de UpDown Options

Des bénéfices potentiellement limités.

Comme décrit précédemment, une option UpDown peut potentiellement limiter les profits, car elle est automatiquement fermée lorsque le prix barrière est atteint. Toutefois, cela peut être bénéfique dans certains cas, car cela permet de prendre automatiquement des bénéfices et de limiter les pertes.

Vulnérabilité sur des marchés volatils.

Dans les marchés agités où le prix d’un actif fluctue fortement, il est plus facile de fermer automatiquement les positions. Cette situation n’est pas idéale pour un trader qui souhaite garder sa position ouverte pendant une période plus longue.

Conclusion – Les utilisateurs doivent-ils négocier des options UpDown ?

Les options UpDown sont un type d’option qui se termine automatiquement si le prix de l’actif sous-jacent atteint un prix cible ou un prix stop prédéterminé. Leurs avantages sont les suivants : limitation potentielle des pertes, exposition totale aux fluctuations du prix de l’actif pour une fraction de son coût, et possibilité de couverture pour des besoins spécifiques.

Cependant, les options UpDown présentent également des inconvénients, notamment la limitation potentielle des bénéfices et le risque d’être facilement résiliées en cas de volatilité des marchés.

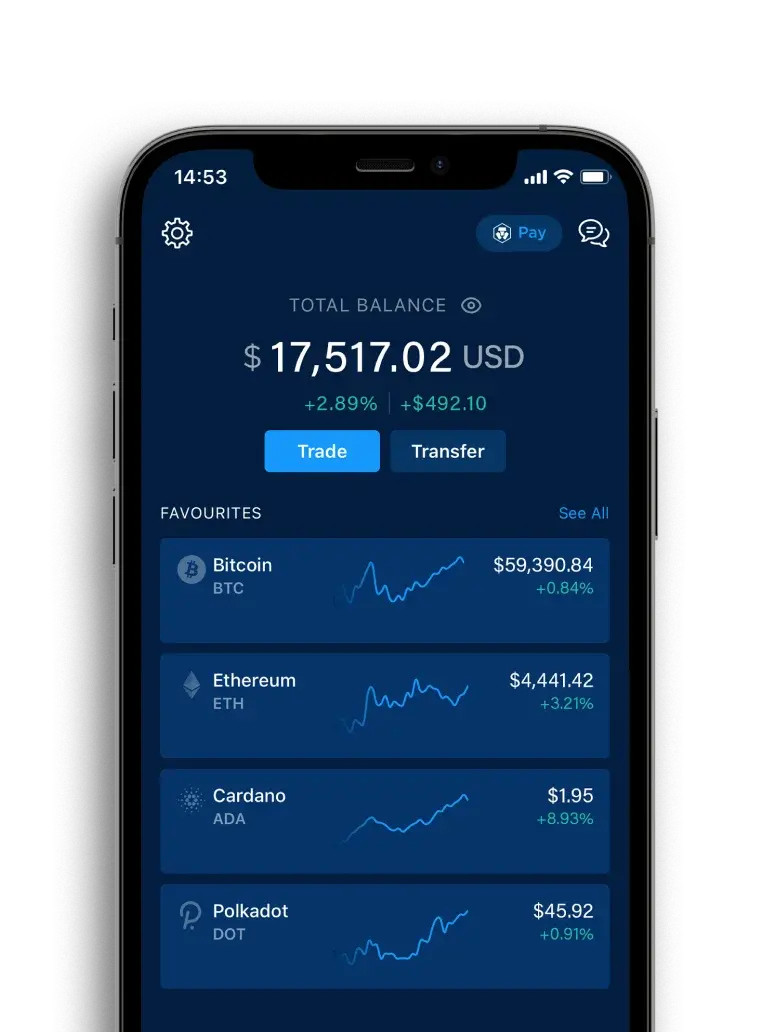

Négocier UpDown Options dans l’application Crypto.com

Avec Crypto.com | Derivatives North America qui offre le premier produit dérivé avec l’application Crypto.com, les utilisateurs américains ont la possibilité d’acheter ou de vendre des options UpDown pour BTC et ETH, en fonction de la direction dans laquelle ils pensent que le marché va évoluer. Les utilisateurs peuvent acheter une option pour ouvrir une position longue s’ils pensent que le prix d’un actif numérique va augmenter, ou vendre une option pour ouvrir une position courte s’ils pensent que le prix d’un actif numérique va baisser.

Chaque semaine, les utilisateurs peuvent choisir parmi quatre options UpDown avec différents prix barrières listés pour BTC et ETH. Ils peuvent avoir un total de 10 positions ouvertes pour chaque actif numérique à tout moment. Cela comprend à la fois les positions longues et courtes. Si le prix cible ou le prix stop est atteint à n’importe quel moment de la semaine, le contrat est automatiquement fermé et un nouveau contrat est créé à un niveau différent, offrant ainsi aux utilisateurs des opportunités de trading continues.

Entrez dans le monde de la négociation de produits dérivés avec UpDown Options. Participez à l’évolution du prix du BTC et de l’ETH pour une fraction du coût de l’actif, avec une protection intégrée pour chaque transaction.

Diligence raisonnable et recherches personnelles

Tous les exemples cités dans cet article sont donnés à titre d’information uniquement. Vous ne devez pas considérer ces informations ou autres documents comme des conseils juridiques, fiscaux, d’investissement, financiers ou autres. Rien de ce qui est contenu dans le présent document ne constitue une sollicitation, une recommandation, une approbation ou une offre par Crypto.com d’investir, d’acheter ou de vendre des pièces de monnaie, des jetons ou d’autres actifs cryptographiques. Les revenus tirés de l’achat et de la vente de crypto-actifs peuvent être soumis à l’impôt, y compris l’impôt sur les plus-values, dans votre juridiction. Les descriptions des produits ou des caractéristiques de Crypto.com ne sont données qu’à titre d’exemple et ne constituent pas une approbation, une invitation ou une sollicitation.

La disponibilité des produits décrits ici est soumise à des limites juridictionnelles et n’est accessible qu’aux utilisateurs américains de l’application Crypto.com. Foris DAX Inc. et Foris Inc. (d/b/a Crypto.com) offrent une connectivité à Crypto.com | Derivatives North America, qui est réglementée par la Commodity Futures Trading Commission, dans le but de négocier des produits dérivés sur Crypto.com | Derivatives North America et sous réserve de ses règles.

Les performances passées ne constituent pas une garantie ou un prédicteur des performances futures. La valeur des crypto-actifs peut augmenter ou diminuer, et vous pourriez perdre la totalité ou une partie substantielle de votre prix d’achat. Lors de l’évaluation d’un actif cryptographique, il est essentiel que vous fassiez vos recherches et que vous exerciez une diligence raisonnable afin de prendre la meilleure décision possible, car tout achat relève de votre seule responsabilité.